近日,美国最大的P2P平台Lending Club因涉嫌违规销售2200万美元贷款和内幕交易风波发酵后,平台创始人兼CEO随后被迫辞职,由于事件本身引发的负面效应,目前市值与上市初期相比缩水超过八成。而美国其他的P2P机构甚至全球P2P行业的发展也蒙上了一层阴影。

“实际上Lending Club已经偏离了信息中介模式,充当了信用中介,在Lending Club投资时存在平台风险,这是引发Lending Club事件的根本原因。”6月1日,在香港举办的RISE全球创业者大会上,拍拍贷CEO张俊在接受媒体采访时表示。

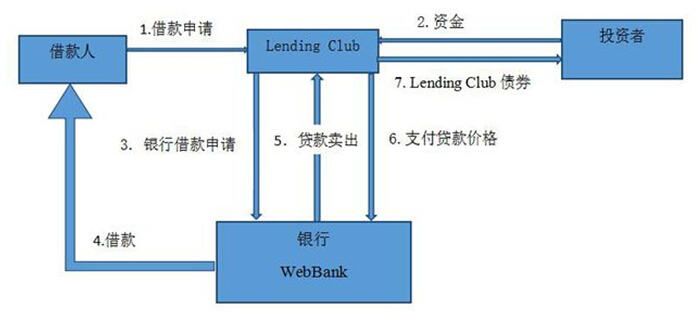

Lending Club业务流程图

张俊指出,业界普遍认为Lending Club的业务模式是点对点的,投资人直接拥有借款人的债权,投资时只需考虑借款人的信用风险,不过事实并非如此。坚持点对点的P2P模式,对平台信息透明要求较高。一方面,平台需通过信用审核模型对借款人进行数据收集和风险分析,确定借款金额、利率、评分等级,并将匿名的借款信息罗列在网站上供投资者选择,来确保借贷双方之间的信息透明度;另一方面,平台与银行开展资金存管合作,可以有效保障资金从投资人直接流向借款人,用户账户与平台自身账户相隔离,进行点对点的交易。

张俊介绍,Lending Club通过向投资者发行债券来搜集资金。实际业务中,投资者的钱并不是直接交给借款人,而是购买LC的债券。一旦LC倒闭,那么投资者就会变成LC的债权人而不是具体借款人的债权人。Lending Club向个人和机构发行不同的特殊债券,机构投资者通过发行的信托凭证,可有效规避了平台风险。但对个人投资者所持票据是LC的债权人。从这个意义上说,Lending Club和国内绝大多数平台类似,承担了信用中介的角色。

张俊表示,正是由于Lending Club信用中介的角色,一但员工有操纵业务的可能,或危及所有投资人的资金安全。这也是此次Lending Club事件在全球范围内引发轩然大波的主要原因。