基金上市惊现“零仓位”!

A股巨震,以“宁组合”为代表的高成长板块回调,近日公告上市的双创50、芯片、人工智能、云计算等泛科技ETF,纷纷选择较低的持股仓位,甚至在上市前仍是空仓状态。同时,近期新成立主动权益类基金也多数采取谨慎的建仓思路,下半年净值最大回撤明显低于大盘和同类型基金均值,以为投资人打造了更好的持有体验。

低仓位上市

8月拟上市ETF平均持股21%

8月25日,博时基金发布博时中证科创创业50ETF上市公告,该只基金拟于8月30日在上交所上市,但从基金披露的8月23日的基金投资组合情况看,该只基金持股比例仅为13.88%,大多数资产还是银行存款和结算备付金。而此时距离基金成立后已经是第5天,上市前第8天。

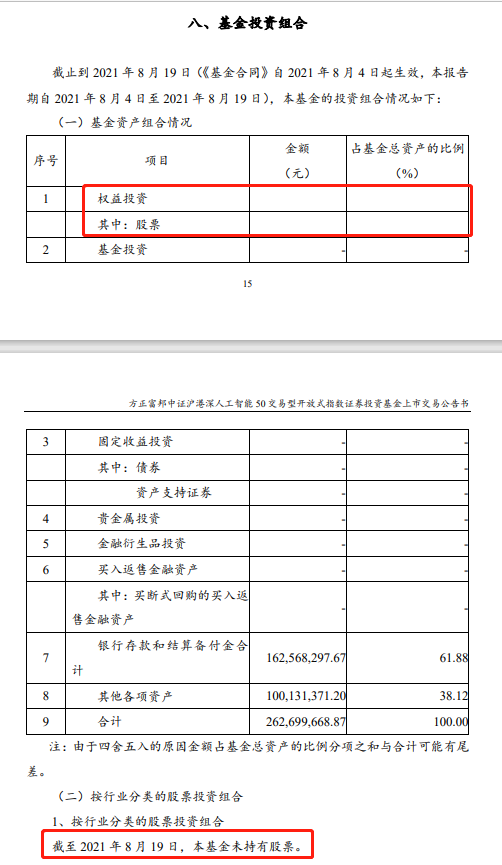

无独有偶,富国基金旗下芯片龙头ETF的上市交易公告书也披露,该只基金8月20日持股仓位9.81%;方正富邦基金旗下的AI50成立于8月4日,8月19日披露的持股仓位还是0,此时距离基金成立日已经经过16天之久。

基金公告数据显示,截至8月25日,拟8月份上市的26只股票ETF产品,上市交易公告披露的平均持股仓位为20.68%,方正富邦AI50、华夏碳中和ETF、华富稀金属ETF等产品,几乎是空仓状态。

不过,上述基金也公告,基金目前仍处于建仓期,在上市首日前,基金管理人将使基金的投资组合比例符合有关法律法规、部门规章、规范性文件的规定和基金合同的有关规定。

北京一家大型基金公司对此表示,作为股票ETF产品,上市前一般都会满足90%以上持股仓位要求的。因为上市交易公告书披露的一般是上市前的持股仓位,基金尚处于建仓阶段,相关基金低仓位是比较正常的现象;另一方面,为了提升投资者体验,基金经理也可能会选择在市场火爆阶段快速建仓和上市,跟上市场行情;而在股市低迷和调整区间,也可能会放缓建仓节奏,尽量在上市前降低权益仓位的风险暴露,为持有人打造更好体验。

沪上一位基金分析师也认为,当前股票ETF赛道竞争激烈,为了加快上市节奏,部分基金会选择上市申请和建仓同时推进,就会出现股票ETF上市公告中持股仓位较低的现象。然而,按照政策要求,ETF只有完成建仓,上市后才可以更好跟踪指数表现。因此,上市前的低仓位一是因为上市节奏过快,建仓时间相对滞后;二是也有利于在股市调整中,放缓建仓节奏,以适当提升持有体验。

下半年平均最大回撤2.56%

主动权益类基金谨慎建仓

除了股票ETF之外,近期成立的部分主动权益类基金,也采取了低仓位谨慎建仓的思路。

从次新基金的净值表现看,也可以探知新基金在投资上相对是稳健的思路。Wind数据显示,2021年下半年以来,沪指高位震荡,截至8月24日,下半年沪指区间振幅为8.21%;而尚处于建仓期的267只(份额合并计算)主动权益类基金,同期的平均最大回撤仅为2.56%,不仅远低于大盘指数5.65个百分点,也远低于同类型基金同期7.4%的平均最大回撤水平。

而从基金净值表现看,近三个月A股宽幅震荡,区间新成立、有可统计数据的249只新基金仍然获得平均0.5%的正回报。其中,有104只新基金斩获了正收益,数量占比41.77%。

“这说明新基金建仓初期,目前不少基金处于较低仓位或者持股结构相对均衡的状态,基金的区间最大回撤也远低于市场平均水平。”北京一位公募投资总监告诉记者。

据该公募投资总监透露,考虑到当前股市仍处于震荡的状态,他在新基金建仓上会逐步建仓,避免基金运作初期净值的大幅波动,尽量不去跌破基金面值;第二,如果建仓期股市继续出现巨大震荡或回调,将为新基金持有更为便宜的筹码,提供很好的买点,在次基础上他会加快减仓的节奏;第三,站在当前阶段,他会从长期投资机会的角度控制仓位,把握个股的投资机会,为基金的长期运作和管理打下一个良好的基础。

“在股市震荡期间,我们新基金运作,会围绕客户的体验和感受来稳健投资,不会为了追求短期的拥挤赛道和亢奋的市场,去放大基金投资的风险,希望在建仓初期做到绝对收益,为基金最初始的持有人打造更好的投资体验。”这位投资总监称。

北京一位次新基金经理也表示,他管理的新基金以稳健回报为投资目标,在新基金建仓上会尤其重视投资的“安全垫”。他在新基金建仓上,会快速增加债券类资产的持有仓位,利率债和信用债等都会适当配置,以这类固收资产为基金积累收益。在此基础上,他会在严格控制风险回撤的前提下,均衡配置高景气度的科技股和回调到合理价位的消费、医药龙头股。

“当前股市还在震荡区间,建仓也会比较谨慎,我们会在积累了更多安全垫的基础上,再去慢慢加大持股仓位。希望在基金封闭期打开时,可以为投资者打造稳健的正回报,提升大家的持有体验。”该次新基金经理称。