一季度公募基金财务数据统计

数据来源/天相投顾 制表/李惠敏

□本报记者 叶斯琦 李惠敏

2019年一季度,A股市场大幅上涨。据中国证券报记者统计,一季度上证综指大涨23.93%。在这波行情中,公募基金为投资者取得超6000亿元的利润。从公募基金一季报统计情况看,其平均股票仓位较去年四季度大幅提升近10个百分点,加仓方向包括保险、食品等白马蓝筹。

多位基金经理表示,尽管经济依然面临压力,股票市场上投资人在估值上已给出较为充分的反应,而流动性和政策的转向使风险偏好提升,2019年投资机会预计多于2018年。整体来看,一季度仓位决定了基金业绩,但多数基金经理表示,二季度该状况大概率会改变,持仓结构比仓位更为重要,消费制造、TMT、5G、高端制造等板块仍是“心头好”。

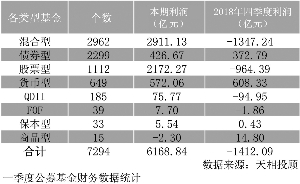

一季度利润6168.84亿元

在一季度的牛市行情中,公募基金为投资者赢得了不菲收益。从财务数据来看,据天相投顾统计,今年一季度全部7294只公募基金的利润共计6168.84亿元,相比之下,去年四季度为亏损1412.09亿元。天相投顾提供的数据还显示,2018年一季度、2017年一季度、2016年一季度公募基金的利润分别为696.42亿元、1104.61亿元和-3098.02亿元,可以说今年公募基金取得了2016年来最好的一季度表现。

具体来看,由于A股市场走强,今年一季度,混合型基金、股票型基金分别大赚2911.13亿元、2172.27亿元。货币型基金、债券型基金、QDII、FOF、保本型基金利润分别为572.06亿元、426.67亿元、75.77亿元、7.7亿元和5.54亿元,仅商品型基金出现亏损,亏2.3亿元。

重仓股迭创新高

在市场走强的情况下,公募基金大幅提升仓位。从可比数据来看,据天相投顾统计,2019年一季度公募基金的平均股票仓位为72.27%,较2018年四季度的62.66%大幅提升近10个百分点。具体来看,股票型基金的平均股票仓位,从2018年四季度的85.12%提升至88.82%;同期混合型基金的平均股票仓位从59.78%提升至69.95%。

从增持情况来看,保险、食品等行业的个股获得公募基金青睐。天相投顾统计的2422只积极投资偏股型基金数据显示,一季度,中国平安的基金增持市值高达132.61亿元。五粮液和贵州茅台以微弱的差距紧随其后,一季度公募基金分别增持129.14亿元、117.23亿元。此外,一季度公募基金增持居前的个股还有立讯精密、温氏股份、长春高新、泸州老窖、招商银行、伊利股份、古井贡酒等。

相比之下,部分个股遭遇一定幅度减持。工商银行减持市值居首,一季度遭公募基金减持22.41亿元;排名第二的是国电南瑞,一季度遭减持14.59亿元;农业银行排名第三,一季度遭减持13.85亿元。

重仓股方面,天相投顾统计的数据显示,一季度公募基金第一大重仓股是中国平安,629只基金持有该股,持有的总市值高达328.99亿元。紧随其后的是贵州茅台、五粮液和伊利股份,公募基金持有总市值分别为257.36亿元、180.96亿元、153.33亿元。前十大重仓股还有招商银行、立讯精密、长春高新、格力电器、海康威视、万科A。

从股价表现上看,公募基金重仓股总体表现不俗。中国平安、贵州茅台、五粮液等股票近期均创出新高。

看好消费制造和5G等领域

基金经理普遍认为,一季度的涨幅较大,后市震荡大概率加剧,行情将出现进一步分化,结构性机会值得期待。

兴全全球视野股票型基金的基金经理王品表示,未来一个季度,市场波动可能加剧。经历一季度的上涨后,投资者对行情的分歧加大,未来需观察经济基本面是否能持续性改善,预计市场处于震荡调整中。

交银主题优选混合基金经理沈楠表示,中期来看,市场底部区域已经确认,2019年投资机会预计将多于2018年。若国际贸易环境不确定性降温,结构性投资机会预计将不断显现,市场的估值有望回升,主题料趋于活跃。总体来看,上市企业分化较大,拥有较好现金流以及商业壁垒的企业及与外部不利因素相关性低的行业,仍将得到更多青睐。

谈及具体看好的板块,基金经理表示,主要看好消费制造、TMT、5G、高端制造等。王品表示,在组合策略方面,将长期配置商业模式良好、有持续成长能力、估值匹配度良好的上市公司。

沈楠表示,继续关注高端制造、半导体等进口替代升级领域,计算机、通信等技术升级领域以及航空、医药等可选消费领域。

(叶斯琦 李惠敏)