3月2日,证监会发布《养老目标证券投资基金指引(试行)》(以下简称“指引”),自发布之日起正式施行。指引的发布,预示着养老目标公募基金的面世发行正式进入倒计时。

作为基金行业的参与者,兴全基金对此类产品高度期待与关注,第一时间进行了研究与学习。从管理人角度,关键词是基金中基金、控制下行风险、长期稳健增值、鼓励投资人长期持有。

指引要求,养老目标基金应当采用基金中基金形式或中国证监会认可的其他形式运作。因此,在发展早期,养老目标基金将主要通过基金中基金(以下简称FOF)的形式运作。从以美国为代表的海外经验看,FOF是可以实现养老资金追求稳健收益的优秀载体。

指引中明确提出,养老目标基金应当采用成熟稳健的资产配置策略,控制基金下行风险,追求基金长期稳健增值。在我们看来,控制下行风险与追求长期稳健增值的要求,是指引的核心精神之一,也是今后投资管理运作的重中之重。这个要求贯穿指引全文,并通过对投资品种比例、管理人以及子基金的各种明确选择标准与限制加以执行。

指引同时通过增加最短运作周期设定、差异化优惠费率安排等要素设计条款,鼓励投资人长期持有。指引的这个理念,与我们十五年来产品运作管理的实践以及投资者教育方向不谋而合。过往兴全基金产品的表现显示,持有基金时间越长,获得更高收益的概率就越大。

除了对指引本身的学习之外,兴全基金更期待整个公募基金行业通过指引的推出进一步推动中国养老金体系的建设。应当说,在我国人口老龄化趋势日益加速、养老金第三支柱建设刻不容缓之际,在公募基金行业发展进入第20年的时点,此次指引的推出毫无疑问将成为基金行业服务个人养老金体系的里程碑,也为基金行业带来巨大的发展机遇。

(一)扬帆起航,公募基金大有可为

首先,海外经验表明,养老金体系建设与基金行业发展相辅相成,互相促进。

以美国的养老金三支柱体系为例。美国养老金体系由三大支柱(政府、企业和个人)组成,其中个人养老金制度以个人退休金账户制度(简称IRAs)为主。截至2016年底,DC计划(美国养老金体系第二支柱的重要构成)与IRAs账户持有共同基金的资产分别为3.9万亿美元与3.7万亿美元,占各自资产总额的比重分别为55%与47%。与之相对应的,DC计划与IRAs等长期养老资金所持有的7.6万亿美元占共同基金资产净值总额的比例达46%。因此,共同基金在推动美国养老金体系发展过程中发挥了极其重要的作用。

其次,基金行业自身特点也决定了,公募基金可以在养老金体系,尤其是第三支柱养老体系建设中承担重要的角色。

第一,公募基金覆盖投资者数量众多。根据公开资料显示,截至2015年年底,开放式基金个人投资者有效账户6.78亿户,10万元资产以下户数占比93.5%,且大多分布在30-50岁人群。相比之下,截至2016年,全国覆盖企业年金企业累计仅7.63万户,占全国企业法人单位总数比重不足1%;参加职工数累计仅2325万人,占城镇就业人口比重仅为5.6%。养老目标公募基金的问世与发展,将让更广大投资者享受中国养老金第三支柱建设的红利。

第二,公募基金风险收益特征更灵活多元。由于公募基金产品线齐全、产品类型丰富,以及与其他资管产品在资产配置方面存在天然差异,因此,公募基金可以为养老金市场提供一系列不同风险收益特征的投资品种,满足不同目标退休日期以及不同目标风险预期的投资者需求。2017年3季度各类金融产品的资产配置结构显示,非货币类公募基金的配置与保险、银行理财大为不同。

相较于保险、银行理财,基金资产配置更为灵活

来源:Wind资讯

第三,公募基金长期财富增值效应显著。自开放式基金成立以来,偏股型基金平均年化收益率为16.18%,超出同期上证综指平均涨幅8.50个百分点;债券型基金年化收益率平均为7.64%,超出现行3年期银行定期存款基准利率4.89个百分点。公募基金累计向持有人分红达1.66万亿元,为长期信任公募基金的投资者创造了可观的回报。

第四,公募基金具备丰富的养老金管理经验。根据人社部与全国社保基金理事会数据,我国社保基金18家境内委托管理人中,基金公司占了16家,管理了超过40%的全国社保基金资产。另外,21家企业年金投资管理机构中基金公司也占了11家。截至2017年二季度,基金公司合计管理企业年金组合资产4.31万亿元,占企业年金总组合资产37%。公募基金行业对目前各类养老资金的长期稳定保值增值起到了重要作用。

可以看到,公募基金行业经过20年的持续发展,已经充分具备了参与中国养老金体系建设的能力与水平。指引的问世,恰如万事俱备之后的东风,为养老目标公募基金的设计指明了发展方向:通过更鼓励长期投资、更注重资产配置,更强调稳健收益,更优惠费用结构等产品要素设计,让养老目标公募基金成为个人养老产品的绝佳选择。

(二)回归本源,基金管理人砥砺前行

指引的问世,为整个基金行业的发展注入了一阵强心剂,打开了行业发展的新天地。

一方面,根据指引要求,养老目标公募基金发展初期将主要以基金中基金(FOF)的模式运作。这为具备优秀资产配置能力、投资风格清晰、长期业绩优秀的基金管理人有望迎来难得的发展机遇。

兴全基金认为养老资金的投资应该兼顾资金的安全性,同时一定要力争获取长期稳健的投资收益。事实上,全国社保基金已经通过长期的投资实践证明了通过科学的资产配置,优选基金管理人可以实现长期稳健的财富资产保值增值。截至2016年底,全国社保基金成立以来年化收益率达到8.37%,远超同期年均通货膨胀率。

FOF这一特定的产品类型则为广大的个人养老金投资者提供了类似全国社保基金投资管理的载体。优秀的FOF基金管理人通过大类资产配置与风险控制,精选具备优秀长期投资管理能力的管理人,完全可以有效分散市场风险,在不降低预期收益的前提下,降低被动,平滑收益,实现投资目标。

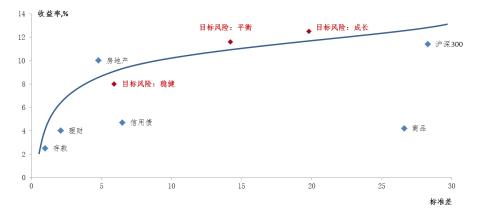

根据兴全基金FOF投资与金融工程部的测算,按照当前指引中对权益类资产的限制要求,我们将权益类资产配置比例为20%、50%与70%的目标风险分别称为稳健型、平衡型与成长型。在2004年12月至2017年10月的投资期限内,这三类目标风险产品的风险收益特征可以极好地丰富投资者的投资选择,满足资产长期稳健增值的目标。

数据来源:兴全基金测算

另一方面,养老目标公募基金的问世,对基金管理人提出了更高的要求。可以预见,优秀基金管理人作为FOF子基金备选品种,可凭借中长期稳健的收益和风格特征的稳定性获得更多资金偏好,为更广大投资者持续创造价值。因此,基金管理人务必回归资产管理本源,持续提升资产配置能力、风险控制能力,积极参与到投资者教育、养老体系后续制度建设以及商业模式创新的工作中,为中国养老金体系的完善与发展做出更多的贡献。

对兴全基金而言,我们始终奉行价值投资的理念以及“投资者利益至上”的核心价值观,长期致力于为更广大投资者创造价值,并积极践行公司的社会责任。我们长期关注中国养老体系的发展,因为我们认为参与养老金体系的建设是兴全基金作为基金管理人光荣且义不容辞的社会责任。正因为此,我们更深感养老目标公募基金的问世,无论对于维护中国社会稳定,增进民生福祉,还是推动基金行业的健康长远发展,都意义极其重大,影响极其深远。

兴全基金将全力以赴,做好产品设计、投资运作管理、投资者教育等各项工作,也希望更多的公募基金同仁们能共同积极参与到养老目标基金的推动工作中,群策群力,回归本源,更好地服务中国个人养老金体系的建设。