广发基金权益投资一部总经理 李巍

广发旗下8只A股主动权益基金回报超30%,数据来源:银河证券

全垒打,是棒球项目中的一种高级进攻方法,意即进攻球员能环绕所有垒包完成一周的安打。借鉴到基金投资领域,好的基金公司能在不同市场风格都为投资者提供较好的回报,真正发挥出资产管理公司的专业水平。

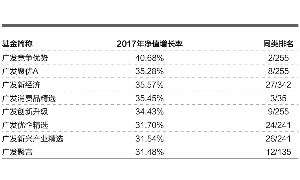

幸运的是,广发基金正是一家这样的“全垒打”基金公司。刚过去的2017年,素以成长股投资见长的广发基金权益投资团队在价值投资的行情下交出了靓丽成绩单。银河证券数据显示,2017年,广发基金旗下23只基金收益超过20%,12只基金收益超过30%,2只基金收益超过40%。其中,8只投资A股的主动权益基金年内回报超过30%,并排在同类基金前15%。

从成长风格到价值投资,广发基金的基金经理们在不同的市场环境下均努力为投资者实现超额收益,背后的秘诀是什么?广发基金副总经理朱平给出了这样的解释,“我们的理念是以价值投资为纲,以产品和策略为目,在管理不同风格和策略的产品时,投研团队都坚持统一的价值观,即通过价值投资的体系和方法持续不断地从市场中挖掘机会。”

权益投资全垒打

8只基金回报超三成

回望2017年,A股市场结构分化剧烈,表现最好的是大型蓝筹白马股。广发基金权益团队在2017年实现出色的回报,源于基金经理在2017年初即准确预判A股进入价值投资时代。

“2016年底,A股市场的基础环境就发生转变”。广发基金权益投资一部总经理李巍在2017年初预判A股整体趋势时认为,中国宏观经济增速放缓,由增量经济变成存量经济,高速成长的风口行业减少。保险资管、银行理财资金、产业资本等机构资金陆续入市,机构在A股的占比快速提升。基于此,李巍判断,A股将向价值投资回归,投资者选股要更注重上市公司质量,看重行业成长性和企业自身的竞争力。

得益于2017年初即专注于寻找最好的资产,广发基金权益团队抓住了白马行情,为投资者带来了出色回报。银河证券统计显示,2017年,广发基金8只投资A股的主动权益基金收益率超过30%,在同类基金中排名前15%。其中,广发竞争优势以40.68%的收益领跑,在257只灵活配置基金中排第二;广发聚优、广发创新升级同期收益率分别为35.28%、34.43%,排名第八和第九。此外,广发新经济、广发新兴产业精选、广发优企精选、广发消费品精选、广发聚富等5只基金同期收益率均超过30%,排在同类基金前15%。

追求“全垒打”效果的广发基金旗下权益类基金长期业绩同样保持领先优势。银河证券统计显示,截至2017底,广发基金旗下5只基金最近三年业绩在同类基金中排名前1/4,同时,有4只基金最近五年业绩跻身同类前1/3。其中,广发行业领先A最近五年累计回报达到167.23%,位列同类前20%。广发消费品精选和广发制造业精选最近五年累计收益率分别为174.02%和167.80%,分别在同类基金排名第五和第六。值得一提的是,A股在过去五年先后经历成长股牛市、熊市和白马股牛市,广发基金旗下主动权益类基金均交出令人满意的成绩单,彰显了广发基金出色的股票投资能力。

价值为纲

坚持基本面深度研究

优异的历史业绩代表的是过去,并不代表未来表现。因而,李巍认为,对基金管理公司而言,最重要的是建立一套科学合理、具有竞争优势的投研体系,持续而稳定地为投资者带来回报,这才是资产管理机构的核心竞争力。对广发基金而言,权益团队在14年的实践中总结的经验是通过基本面研究和主动管理获取超额回报。

“我们拥有坚实的价值投资基础,坚持以寻找有核心竞争力的公司为最基本的投资理念。”李巍介绍,广发基金相信投资回报来源于企业价值增长,长期投资基本面优秀的企业可以分享其价值增长的成果,投资研究必须以基本面因素为依据,不因市场热点转换而盲动,不为短期绩效的优劣而偏离理念。

2017年A股表现最亮眼的是低估值、低PEG的蓝筹股和白马股。但在朱平看来,“投资的核心是通过基本面研究找到最好的资产。”价值投资不是只买便宜股票,还要基于上市公司的内在价值、盈利能力、资产优劣等进行深度研究。

在李巍看来,价值投资的含义宽泛,尽管投资标的有所谓的周期型、成长型、稳定增长型之分,但好的标的都有其内在投资价值。稳定增长型企业的收益来自分红、估值波动和市场的错误定价;周期型企业收益主要在企业内在价值的基础上对周期波动预期差的博弈;成长型企业的收益主要来自其利润和市值的增长,核心在于通过细致的研究和跟踪,勾画企业的成长曲线,消除未来成长的不确定性。

在广发基金搭建的价值投资体系中,评估企业的内在价值是进行股票投资的基础与前提,在投资实践中又分为重点研究、深度研究、长期跟踪、重仓持有四个层次。“我们希望把基本面研究做得更深入,更好地把握产业和企业的长期趋势,赚企业长期成长带来的超额收益。” 李巍介绍,在深度研究企业基本面的基础上,如何提高投资的胜率,是基金经理在管理基金组合时经常讨论的问题。

“投资中最重要的是"胜率+赔率"。"高胜率+高赔率"是最优的,一旦有了好的胜率,长期积累竞争优势,就能取得惊人的回报。”李巍介绍,提高投资胜率的方法有两种:一是顺势而为,顺着社会发展、科技和行业发展的趋势;二是要有细致的跟踪和研究,消除过程中的不确定因素。至于提高赔率,则需在标的选择时关注风险收益比,即基金经理常说的安全边际。在其看来,只有将赔率做到最优化,并随时进行动态调整,才能在控制风险的前提下尽可能为持有人实现回报。

策略为目

追求不同风格下的全垒打

在坚持价值为纲的投资体系下,广发基金还制定了以产品和策略为目的管理思路,倡导基金经理在坚守价值投资的基础上实现投资风格的多元化,鼓励百花齐放。

为此,广发基金对产品布局和投研团队进行优化。产品方面,广发基金打造种类齐全、风格多元的完备产品线,旗下既有主打消费品、医疗保健等的行业型产品,又有瞄准转型、资源等领域的主题型产品;既有仓位灵活的灵活配置类基金,又有采用逆向策略、轮动策略的策略型产品,以满足客户多元化投资的需求。

在投研团队方面,广发基金坚持“通过基本面研究和主动管理获取超额回报”的理念,投资风格兼容并蓄,覆盖了价值型、平衡型、成长型、逆向投资和主题投资等多种类型,能够适应不同的市场环境。值得一提的是,广发基金在价值、平衡、成长三大类风格经历了长期锤炼,各自形成了成熟的基金经理小组,三种风格均打造出历经牛熊市考验的明星基金。

在实际投资中,广发基金给予基金经理较大发挥空间,提倡风格自由,鼓励百花齐放。“以产品和策略为目的管理思路,就是要基金经理适应不同市场,力争在各种环境下都能达成既定的投资目标。”李巍认为,广发基金权益投资坚持以价值投资为纲、以策略为目,就是强调投研团队在坚持价值投资的大道上,保持风格的灵活性,积极进取,只要股票市场存在机会,主动权益类基金都能把握。

数据也证明了这一点。从近14年的历史业绩来看,在2006年-2007年、2009年和2014年-2015年三个阶段牛市的环境下,广发基金管理的主动权益基金基本都能跑赢指数,所获超额回报更高,主动管理的效果更好,为投资者实现出色的回报。(CIS)