近日,首只号称使用人工智能选股的ETF(交易所交易基金)在纽交所上线,受到业内关注。图/视觉中国

【财新网】(记者 李明明王力为)近日,首只号称使用人工智能选股的ETF(交易所交易基金)在纽交所上线,受到业内关注。目前看,人工智能目前的“选股能力“比一个新股民好不了多少。但是,还记得和人类对弈的第一个计算机棋手“深蓝“吗,那不过就是20年前。

10月18日,两家美国公司EquBot LLC和ETF Managers Group联合推出的AI Powered Equity ETF(AIEQ.N)在纽交所上线。该基金在IBM的Watson平台上运行其自营的量化模型(EquBot模型),为主动型投资基金。

EquBot和ETF Managers Group宣称AIEQ为人工智能选股。该基金为全球第一只自称采用人工智能,并使用机器学习进行投资的ETF。该基金总资产规模还较小,截止到10月25日为6722万美元。

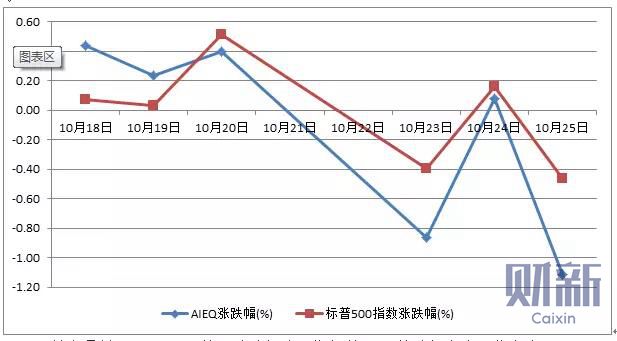

AIEQ上线经历了6个交易日,与标准普尔500指数相比,其业绩如下图所示:

(诞生六个交易日来,AI的表现和一个普通新股民的水平差不多:追涨杀跌。 制图:财新记者 李明明)

虽然交易前三天,AIEQ的累计涨幅比同期标普500的涨幅高出一倍有余。有市场人士评论,这是对基金管理行业的猛烈冲击,感觉“颤抖”。但随后伴随美股整体市场下挫,AIEQ表现并不佳,均走弱于标普500指数,这让市场观望情绪加重。

该基金的募集说明书显示,Equbot模型基于美国普通股票和房地产信托基金的十年历史数据进行基本面分析,并将这种分析应用到近期的经济和新闻数据中。

Equbot模型会基于当前的经济环境、投资风向和公司事件,将公司收益增长的可能性进行排名,选用30至70家公司股票来分布投资权重,从而确定投资组合。同时,该基金可能投资于任何市值的公司,也会根据公司的升值潜力等来确定投资权重,个股的权重不会超过10%。

同时,说明书也提示了可能出现的风险,包括股票市场风险、管理风险、市场交易风险、模式和数据风险等。在风险中提及了有可能存在Equbot模型的不准确和不完全,造成收益不如预期的情况。

EquBotLLC是一家IBM的全球创业公司,主要使用投资技术、创建设计,试图消除金融市场中的财富歧视问题的解决方案。ETF Managers Group是一家ETF私人品牌服务公司。

利用人工智能、大数据等科技手段进行投资无疑是未来趋势。不过目前,人们对于人工智能选股、投资的关注焦点在于,投资过程是否有完全由机器或算法完成,没有任何人工干预。

目前在投资业内,借助算法和量化工具帮助选股、投资的实践并不罕见,桥水等对冲基金和景顺(Invesco)等资产管理机构就多有使用此类手段。

不少金融机构已推出智能投顾服务。长于为高净值人群提供财富管理服务的瑞银已于去年在英国推出其智能投顾业务。不过瑞银方面对财新记者坦言,该完全由机器完成的投资服务目前复杂度并不高,涉及股票数还不多;更多瞄准未达到瑞银财富管理资金门槛的个人,因而配置资金量也还不大;且希望这些低净值客户在可投资产规模变大后转到其财富管理经理的人工服务上来。

以主动投资闻名的富达也在做出相关努力。其美国以外实体——富达国际总裁Brian Conroy在近日接受财新记者专访时表示,尽管富达国际还未有完全自动化投资的尝试,但是已经有一组员工在做行为经济学方面的探索,通过大数据分析其投资人员怎么做投资决策,如何更快将市场信号纳入,如何纳入投资经理的直觉,分析、自动化整个投资决策过程。

“我不知道这算AI、大数据,还是其他什么,但是本质是在用技术支持投资服务的方方面面。”他透露,富达计划在英国为其个人投资业务开展尝试,为客户提供更多选择,不管是更自动化的基金选择或投资组合创建、管理,还是在其网站上提供更多协助客户自选基金的指导。

针对人们对AI应用于投资领域的“兴奋度”,他直言,“不幸的是,业内存在一种倾向,即为局部性(而非全局性)的解决方案贴上标签,来制造些声音。”

不过也有投资者表示,AI在投资业,虽然现在还不一定成熟,但是将来肯定是一个趋势。看看20年前的深蓝,再看看现在所向披靡的阿尔法狗就知道了。