早在今年年初,押注人民币贬值就成为了最受对冲基金欢迎的交易策略之一,包括Corriente Advisors的Mark Hart在内的对冲基金经理就利用认沽期权来做空人民币。长期以来,央妈已经将这些国际空头打得遍体鳞伤,但他们就像打不死的小强,依然藏在某个角落蠢蠢欲动。

每天晚上,Mark Hart和妻子在把孩子们哄睡觉之后,他就会躲到房间的衣帽间关上门,借着电脑上的灯光开始工作。Hart作为德州沃斯堡一家对冲公司的基金经理,每天都有一个固定程序,就是观察人民币走势。德州与中国有着13个小时的时差,那里晚上9点,中国金融市场正如火如荼的进行着全面交易。

周围环绕着衬衫和裤子,这间衣柜已然成为他现在的地下办公室,44岁的Hart此时会跟香港那边的交易员进行通话,并对中国大陆的最新数据和信息进行解读。在他开始从事中国市场交易的7年时间里,他似乎已经开始说得一口普通话了,就连他的三个孩子都已经学会了说中文。虽然在这项长跑的交易过程中,他已经损失了数百万美金,更别提失去的那些投资顾客、员工,甚至理智,但是,他表示不会放弃,他是不会放弃这项做空交易的。

当然,现在国际金融市场的很多其他投资者也是这么认为的。Hart虽然在美国房地产泡沫期间以及成功预测欧元区债务危机上赚了一大笔钱,但他也只是一个名不见经传的对冲基金经理。而且他现在在做空人民币交易上已经耗了很长一段时间,并执意要在这条路上走到底。

这要么是大胆,要么是一种魄力。他或许能从中再次赚个盆满钵盈,或许就是这种信念逐渐被金融世界所侵吞,直至赔到倾家荡产。在一个层面上,这是关于一个人的交易故事。但在另一个层面,这更是描述了一个特定时代个人与经济之间的故事,即全球做空势力与中国经济展开的一场拉锯战。而故事的结局还处于未定状态。

市值210亿美元的对冲基金HBK Capital Management公司的创始人Harlan Korenvaes说,“Mark当然代表了现在市场的一个潮流,但是长时间耗在这种高回报、高波动率的交易上是非常不利的。”

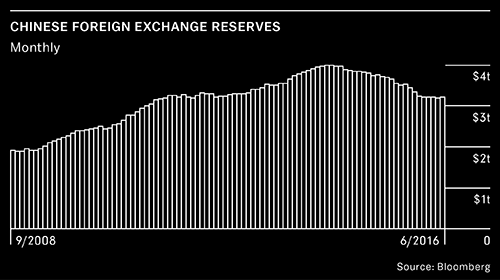

对于Hart目前的情况,简单来说,是这样的:人民币目前被显著高估。从若干统计来看,人民币兑美元的实际有效汇率是20年前的两倍,而且比2008年高出40%。Hart预计人民币汇率可能会出现30%的一次性贬值,跌幅还有可能会更大,而其中造成的影响可能会超过2008年金融危机。要不然的话,中国当局就会耗尽外储。

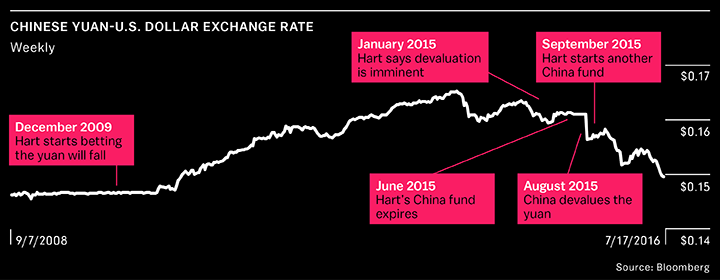

人民币对美元汇率变化

指出,只有经过山谷才能看到山头的另一边美景,人民币大幅贬值也不一定是坏事,长期来说,这可能意味着一种重生。

其实,这些话倒不如用在他自己身上,目前的他正拖着沉重的脚步痛苦前行。在他开始押注人民币贬值之前,他的对冲基金Corriente Advisors管理着19亿美元的资产。他在29岁的时候成立了这家小公司,采用的是自上而下的投资方法,他分析经济趋势,研究价格变化,并通过与投资者交流来衡量市场情绪。一段时间,他的公司业绩也是不错的,比如2006年的年收益达到了30%。

随后,他和他的朋友Kyle Bass(相对更为知名的对冲基金经理),在美国次贷危机期间赚个盆满钵满。他们共同押注市场下跌,资产在那一年内就翻了6倍。2007年,Hart的目光开始穿过大平洋,再一次他押对了方向,他认为欧洲政府债券市场将面临一场危机。一些客户的投资资金也因此翻了一番。短期内,他就为自己的客户赚了几十亿美元。最终,他将目光放到了中国市场。

现在看来这似乎是很早之前的事。虽然之前他的一些逆势投资策略曾被投资者一笑了之,但是对于做空中国的想法,客户还从来没觉得如此荒唐。一段时间内,中国市场总是跟他的投资策略反着走,他的业绩也一度让人无法直视。

然而,在今年的5月,Hart却表现得异常轻松。作为土生土长的德州人,他在当地拥有一家健身房、娱乐室以及一家画廊。这一切到现在还进行的井然有序,虽然他的基金公司从2008年的25人减少到了5人,但他并没有因此感到沮丧。毕竟,之前他也经历过更艰难的时期。他说,如果这次的交易成功了,他将在对冲基金业全面复出。

他走到今天这一步,要从2008年11月说起,当时,中国首次引起他的注意。雷曼兄弟破产,全球市场也如风中之烛,摇曳不定,唯独只有中国A股坚挺如故,而且,反倒出现上涨。这位基金经理感到十分困惑,并开始关注中国市场。其实,从索罗斯到麦嘉华这些投资大佬早在2009年就开始谈论中国了。

当然,Hart也在中国大陆市场嗅到了投资机会。和以往的交易一样,他开始深挖、大量阅读并专研关于中国的一切投资信息,从中国的消费储蓄模式到国内银行的不良贷款。他的研究也使他接触到了更多一批优秀的中国市场研究者。而且Hart也开始建立自己的智囊团。

2009年12月,对于中国市场交易,他制定了自己的策略。Hart的大招就是:如果人民币出现大幅贬值,外汇期权将带来不错的回报。当时大约有2.25亿美元的资金进入他的中国基金。他用这笔资金购买了最长达两年的远期合同。这在当时算是相对安全的方案,而且如果他的预测正确,其中的回报将是巨大的。如果错了,这些期权合同将在到期日作废。Hart当然不能选择爆仓而死,只能慢慢流血而死。当人民币兑美元汇率为6.8时,他估计可能还需要5年的时间去证实他的交易策略。

就这样,国际空头的慢慢无眠之夜开始了。

起初,Hart不得不每半个小时醒来一次以监测中国市场的走势,还要时不时地给香港那边的券商打电话。他当时也在投资欧洲。由于全球市场都要覆盖到,这些基金经理似乎24小时都没有休息的时间。

对有些人来说,Hart现在就如同在玩火。

国外多数分析师认为,目前押注人民币下跌毫无意义,毕竟中国央行是不会让自己被空头牵着鼻子走。政府也会加大对人民币的支持,重建市场信心,所以现在做空人民币属于不明智的做法。

而且中国央行今年采取了人民币双锚策略。所谓的双锚策略主是根据美元在全球的变化,通过切换使用美元或篮子货币这两个定位锚,来控制美元/人民币的波动率。也就是说,人民币对一篮子货币可以控制人民币兑换美元的波动度,而不改变人民币对美元的贬值趋势,但保持人民币指数的稳定,同时避免可能出现的人民币的恐慌性抛售潮。

然而,Hart依然坚持自己的操作策略,他指出,他并非是在挑战拥有3.2万亿美元外汇储备的中国央行。他声称自己实际上是与中国央行站在同一立场:看多美元,看空人民币。

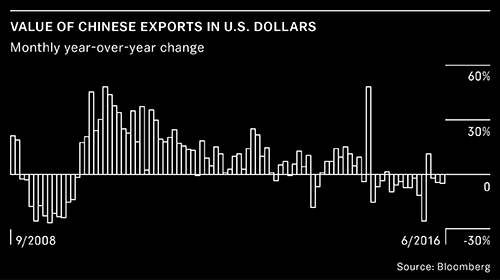

他认为中国正在经历一场不可持续的经济繁荣,虽然吸引了大量境外资本,但是也推动信贷市场的过快增长。从而造成资本市场的失衡——投资过热,资产泡沫——最终引发市场的大规模调整。

这位德州人承认自己的交易风格并不适合于每一个人,而且有时候,事实证明,他自己都不适合采用。从2009年开始建立人民币空仓,Hart看到人民币汇率朝着他的预期反向移动。一年过去,两年过去,三年过去,四年过去。曾经为客户赚下几十亿美金的他,正目睹着这数百亿的人民币期权或沦为泡影。

更糟的是,Hart在欧洲市场的交易也处于赔钱状态。不仅仅他自己倍感压力,员工也士气低落。他已经很久没有抽出时间去陪自己的家人,自己的父亲还在与帕金森抗争。这位基金经理已经不堪重负。

到2012年年底,人民币依然处于上涨趋势,从他开始下注起已经上涨了快10%。面对巨大的压力,他偶尔也会抽空让大脑休息一下,比如写写日志,读读海明威的书。有一天,他得出一个结论,他觉得自己不应再贪心于兼顾所有事情了。11年之后,他选择关闭了自己的主要对冲基金,并将钱退换给了客户,改为专注于一项交易。他的欧洲基金在经历了亏损之后也到期了。

对此,这位基金人自责不已,他认为自己犯的最大错误就是相信中国总有一天会认识到,通过消耗外储来捍卫人民币的方案是错误的。

继续说道,“这简直是疯了,很长一段时间里,这类交易完全主宰了我的生活。我自己也过于教条,当时太过于确信自己是对的。”

中国以美元计价的出口月率

关闭他的主要基金也许是他做过最好的决定之一,他觉得这是对自己的一个完全解放。他也逐渐开始振作起来,每天正常的作息,健康的饮食。

然而,在2014年初,人民币开始走弱。Hart的神经再次紧张起来,他希望能见证自己一直所期盼的史诗级贬值。但是剩下的时间并不多,他本来希望能募集更多资金来对冲损失,但是客户已经对他失去了信心。他的中国基金在2015年6月到期,离811汇改的惊天大贬值就差了那么两个月。

虽然那场贬值没有如期帮他挽回一些损失,但是当时正在外面和家人度假的他开始陆续受到一些祝贺性的邮件,他很高兴自己的论点得到了某种论证,但是这还不是他所一直等待的“一次性”贬值。

他的观点也在持续发挥作用,去年9月,决定用另一种方法来继续做空人民币,并且募资5000万美元。随后又有一批对冲基金大佬加入到了做空势力,比如“抄底王”David Tepper,青年才俊Bill Ackman,还有的好友Bass。做空人民币一度成为了当时的拥挤交易。

然而,在今年1月,为提振人民币汇率,中国一方面加强市场干预操作,采取各种措施限制资金外流,还推出其它刺激政策为经济提供动能。今年3、4月中国外汇储备实现净流入。人民币空头再次被打得遍体鳞伤,如今也变得畏首畏尾。

从去年6月到今年8月,人民币兑美元汇率已经下跌7%左右。

而Hart的这笔期权交易也将在今年12月到期。