对于网贷投资者来说,选择一个平台资金安全无疑是第一位的,但收益率也是衡量一个平台的重要因素之一。随着这两年来P2P平台跑马圈地、广掠人气的野蛮增长时代的结束,仅仅依靠高收益率来吸引人气的手段已经落伍,加上宏观货币政策持续宽松的影响,P2P平台的平均收益率在持续下降,这是广大投资者近一年来最直观的感受。

于是有人担心,P2P会不会走上另一个极端,由高风险、高收益的代表蜕变成一个高风险、低收益的瘦狗类市场延伸金融产品呢?

在回答这一问题之前,我们还是分析一下这两年的收益率变化情况。

一、P2P平台收益率变化分析

我们还是先看一张近两年以来P2P平台的月度综合利率变化趋势图表:

通过上图可以看出,平台的平均利率水平确实是在逐渐下降,而且下降的幅度还比较剧烈。全部平台的平均利率有14年2月份最高的21.63%已经降低到15年11月份的12.25%,下降幅度在43.37%,已接近一半。但不可否认这与原始基准数据过高也有关系, 21.63%的平均利率已经接近民间借贷24%限额的水平上限,由此产生的贷款成本无疑过高。

但我们通过细分各类平台来看,民营系平台的平均利率水平是高于综合利率1-2点,当然也是下降幅度最大的,这与出身草根的民营平台特点相关联的。而其他类别的平台平均利率是远远低于综合利率的,其中银行系平均利率最低,国资系、风投系、上市系次之,这也与平台给投资者带来的安全印象系数正相关。

而且这几类平台,除了上市系以外,其他类别的平台下降幅度并不太大,其国资系平台平均利率还略有上升,这主要是该类平台原始基准利率就比较低,而且不断推出一些活动所致(包括不断增加新平台)。

二、P2P平台借款时间趋势分析

我们再来看一张借款时间变化趋势图:

大家都很清楚,平台利率不仅与平台业务类型有关系,还与借款期限相关,期限越长,其利率水平越高。

通过该图表来看,平台平均借款时间期限与平台的利率变化趋势截然相反,极具变化的是银行系和风投系,下降趋势的幅度较大,银行系甚至达到20个自然月的变动幅度,这与平台推出的流动性较强的中短期甚至活期业务有关。

平台的借款时间大大降低了,其加权平均利率自然会相应降低,如果考虑到时间期限影响,该类平台平均利率水平其实没有第一张图反应的那么大的变化。

同时从平均借款时间来看,民营系的借款期限反而有一定程度的上升,这说明投资者已经对平台有了较高的认可,也说明民营系平台平均利率的下降幅度其实比图表反应的还要厉害。

三、利率下降的原因分析

P2P利率高低是有市场所决定的,应该说P2P网贷是脱离利率管制,利率市场化改革的急先锋,这是分析P2P利率变化的基础。

既然如此,网贷圈子会自主形成一个以中央银行利率为指导、货币市场利率为中介,由市场供求决定存贷款利率的体系,这将会决定P2P收益率升降的根本。

具体来说:

利率下降首先是市场配置资源作用的一个体现,市场是一只无形的手,供需关系的变化是利率下降的最主要原因,利率水平的变化也反映了差异性、多样性金融产品和服务的供求关系。

二是利率下降是P2P参与者的态度转变的结果,经过这几年的发展,人们已经接受而且认可了网贷这种普惠金融的形式,大家的理性思维促成了收益率恢复到一个合理水平。

三是利率下降是对网贷平台风险的判断和定价反应,高风险高收益已经不是人们选择网贷平台的主流。

四是利率下降是网贷市场对宏观调控的理性反应,当前宽松的货币政策自然会传导到网贷市场,并对市场价格的形成产生必要的影响。

那么利率会一直无节制地下降下去吗?答案是否定的,其实从趋势图中我们就可以明确看出,利率下降的趋势是趋缓的,考虑到借款期限的变化,某些类别的平台其利率变化是很小的。

其主要理由有四条:

第一、P2P网贷高风险投资行为属性不支持其无限制利率下降。

作为近几年来才发展起来的P2P网贷,其出现的第一天就被人贴上了高风险的标签,而且直到现在,这个标签也没有被撕下来。

网贷行业由于缺乏严格的监控手段,逾期、提现困难、自融甚至跑路一直层出不穷,这也就赋予了当前网贷行业高风险投资行为的属性,当然这个“高”是相对于传统的银行理财、保险基金、信托等金融产品而定义的,既然风险被认定是高于以上几类金融产品的,根据风险收益的匹配原则,其投资收益就不应当低于以上几类产品的综合收益。所以P2P网贷的综合收益率不会无限制下降,否则就没有任何吸引投资者投资网贷平台的竞争力,即使相对于保险、信托等金融产品,P2P网贷的投资门槛极低,投资方式简单易行。

第二、P2P网贷的资产端的多样性和差异化提供了其高利率的模式。

中国幅员辽阔,小微企业众多,个人借贷也是一个庞大的数据,这就为提供服务对接的平台产生了生存空间。

P2P网贷特点就是将传统金融不容易照顾到的区域进行细分,把分散在全国各地的分散投资者和小微企业及个人等融资个体进行点对点对接,拉近了彼此空间距离,实现资金资源配置效率极大提升,以大数据和自由竞争的定价策略实施资源的最优配置,其最主要的一点就是简单快捷,可以以标准互联网流程替代传统银行的贷款审批流程,对于加急用钱的融资个体来说,无疑是最具有吸引力的。贷款时间成本远低于传统银行,而且其资金配置也会比传统银行更为灵活,有更大的自由利率浮动空间,所以P2P平台才会有各种各样的利率创新模式,可以将项目和资金进行灵活拆解,实现较高的利率收益。

第三、P2P网贷投资者的心理接受价位不支持其无限制利率下降。

网贷投资是一种风险投资,逾期投资收益应该涵盖风险承受能力,否则就会失去投资意义。从P2P当前的投资主体来看,中青代占比80%以上,而且以草根为主,投资人数众多,人均投资额在5万元左右。这说明投资者比较分散,投资替换率很高,平台单靠品牌和服务很难保持投资的忠诚度,平台提供必要有竞争力收益率是必不可少的关键。

当前运行平台在2000家左右,平均月均问题平台数量在70家左右,也就意味着月均平台问题率在3.5%,平台当前综合收益率12.5%左右,平台平均借款期限在7个月左右。

按照这个概数我们进行假设,一位投资者投资5万元钱,中雷概率是3.5%,收益为0,而且会失去本金5万元;平稳收益率96.5%,收益=50000*利率%*7/12。两者相乘相加,即50000*3.5%+5000*利率%*7/12*96.5%,而当平均利率为6%时,投资的数学期望值为0,这可以理解为投资者的心理接受价位,如果低于该价位,投资者将会认为其风险是无穷大,不会接受这种理财模式。

第四、宏观货币政策对网贷行业的影响存在时间点的不匹配。

自今年以来,国家货币政策持续放水,但进一步政策空间有限。已进行了5次基准利率的调整,金融机构一年期贷款基准利率有年初的5.6%下降到4.35%,一年期存款基准利率有2.75%下降至1.5%。中国经济近年来下行压力加大,央行已多次降息降准应对,但市场对是否应继续大幅宽松已有分歧,有观点认为货币政策仍有很大空间,但也有人表示目前为止的宽松政策效应有限,且在美联储加息情况下,中国央行的过度宽松会导致资本进一步外流。

而中国央行第三季度货币政策执行报告中的表态似乎也在传递货币政策继续大幅宽松的空间有限。

国家宏观货币政策的调整注定是有时段的,不可能是长期恒定不变的,更多的体现在中短期变化上,而P2P理财的贷款组合已经有多样性,对于一些长期借款项目来说,甚至一些拆借业务,宏观政策的影响是有限的,其利率水平是可以存在较高收益的。

综上所述,随着大型互联网公司,银行以及国资背景企业的不断涌入,P2P网贷市场在竞争不断加剧的同时,也在不断成熟,而成熟的市场将引导利率回归理性,未来仍有进一步下降的空间。但是,其下降的趋势将会是越来越平缓,特别是以国资系、银行系、上市公司系及风投系为代表的实力较为雄厚的大平台,其利率水平将会逐渐稳定在一定水平区间内。具体利率水平将会高于同类别金融产品1—3个百分点,而众多的民营系的特色平台,会受其业务类型的不同,其平均利率会有较大的差异,但也会逐步向行业综合利率水平靠近,10%—15%还是比较合理的。

美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO  高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱  丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁

“双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业  三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽  巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真  2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相  散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚  里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真  英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英国一核潜艇与商船相撞 核潜艇被撞坏

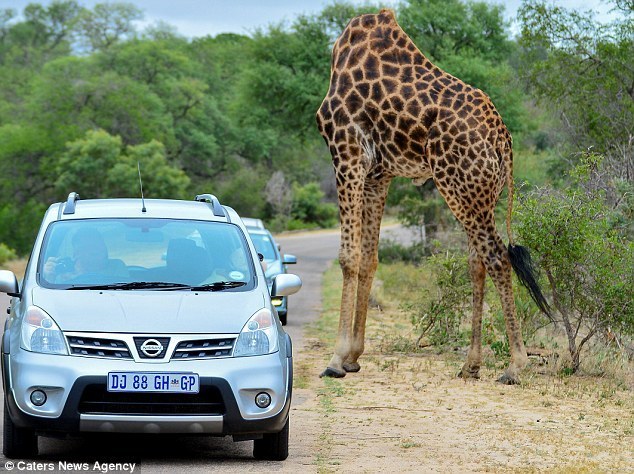

英国一核潜艇与商船相撞 核潜艇被撞坏  我的头呢?动物“神走位”造视觉错觉

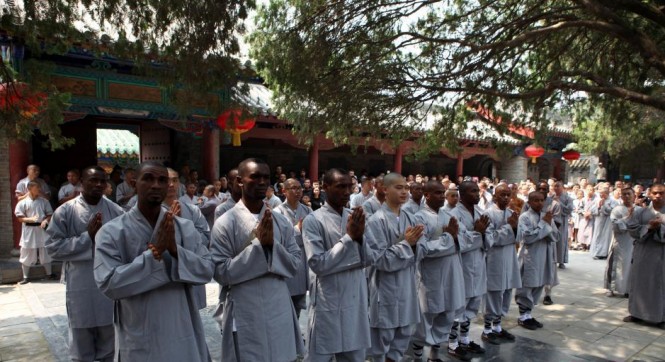

我的头呢?动物“神走位”造视觉错觉  非洲弟子少林寺修行 释永信出席开班仪式

非洲弟子少林寺修行 释永信出席开班仪式

湖北十堰现“绿松石王”重达215公斤 价格过千万

湖北十堰现“绿松石王”重达215公斤 价格过千万  乡村教师街头卖唱 赚钱为学生买教具

乡村教师街头卖唱 赚钱为学生买教具  万万没想到!9岁女孩头竟皮植入4个气球

万万没想到!9岁女孩头竟皮植入4个气球