“花明天的钱,办今天的事儿”成为了越来越多消费者的消费习惯。特别是2015年6月10日,国务院常务会议决定将消费金融公司试点扩大至全国,也释放出了巨大的积极信号与政策红利。因此,消费金融也成为了众多资本竞相追逐的对象。2015年,微众银行、京东、阿里、互联网金融平台等各类机构均高调进入消费金融领域。“以消费金融为代表的线上金融零售领域无疑是一片巨大的蓝海,必将成为互联网金融平台展开厮杀的新战场,而个人征信体系是否完善将成为决定各平台消费金融业务前景的关键因素0”PPmoney互联网金融平台联合创始人胡新对记者表示。

A 未来消费金融将比肩信用卡

“消费金融已经到了爆发的风口,2016年很有可能是大爆发的一年。”中央财经大学金融学院教授郭田勇表示。据易观统计数据显示,目前我国消费信贷在信贷结构中占比仅为20%左右,而在信贷发达的美国市场,消费信贷的占比超过60%。有业内人士估计,以中国的人口基数和消费需求,将来还有很大的上升空间,是一个数十万亿级的足够大的市场。

“未来5年,互联网消费金融规模将比肩信用卡。”拍拍贷CEO张俊如此判断。央行数据显示,至2015年三季度,信用卡授信总额为6.71万亿元,信用卡应偿信贷余额为2.92万亿元,同比增长三成左右。而信用卡仅覆盖了我国2亿左右人口,还有巨量的无信用卡人群的消费需求亟待开发。

这些有潜在消费金融需求的人群,正是各家公司争抢的用户。胡新认为,不管是从国家政策层面还是消费者需求层面上看,消费金融的发展前景十分可观。他表示,从国家政策层面上看,出口、投资、消费三驾拉动经济的马车,在整个国家消费潜力逐步释放、消费大升级的背景下,“消费”这驾马车发挥的引擎作用将越来越明显。不仅如此,从消费者需求层面上看,随着国民财富逐步积累,投资理财及超前消费意识增强,尤其随着移动互联网的崛起,年轻群体在众多的消费场景中对金融服务产生强烈需求,创造出巨大的市场缺口。

对于消费金融的理解,京东金融消费金融事业部总经理许凌也对记者表示,“狭义理解就是花明天的钱。”而广义的消费金融,他表示,就是跟消费环节、消费升级、消费生态环节所有产生的金融业务、金融相关的服务。“比如在消费环节发生的支付,其实也是消费环节的一个金融服务。”

B 消费金融竞争的主流“四大派系”

消费金融火热,让不少公司在这个领域做得风生水起。据天天财富运营总监郑胜前介绍,目前市场上主要有四大派系,最传统的要数消费金融公司,诸如捷信、佰仟、买单侠等消费金融公司,通过与线下的3C等卖场进行合作,为消费者提供电子产品(主要是电子产品)的分期付款业务。当然,也有一些商业银行推出了消费信贷产品,以及北银、中银、兴业等中小银行设立的消费金融公司,多为发放现金贷款。

第三类就是电商巨头,以京东白条、阿里花呗等为代表。比如消费者在京东购物便可申请最高1.5万元的个人贷款支付,可以选择最长30天延期付款,或者3至24个月分期付款两种不同方式,此外还有“白条+”,可以将白条产品应用到租房、旅游等场景中。

另外,P2P平台也加入了消费金融的“混战”,比如有利网、美利金融、麻袋理财等平台都开始深耕消费金融领域。

比如,美利金融目前就从低频高额和高频低额全面切入消费金融的两大方向。切入高频低额领域的产品是与3C消费信贷平台“有用分期”合作,针对学生、蓝领、初入职场的白领们的3C类产品消费分期;切入低频高额领域的产品即做二手车消费金融。

“从互联网金融平台的角度出发,以往互联网金融平台的资产多来自中小企业,批量销售,大而集中,一旦出现逾期就波及一大群投资者。”胡新表示,消费金融产品小额分散,线上零售,风险相对分散。郑胜前也对新快报记者表示,从资产类型来讲,个人消费分期,小额分散,又比较抗周期,属于现实意义上的优质资产。“凡是跟生活相关的高额消费,诸如出境游、婚庆、考驾照、3C电子产品、高端培训、家装等都可在分期消费的范畴,这为P2P平台提供了广泛的资产来源”。

C 消费场景、个人征信成制胜关键

在消费金融链条中,首先是消费需求的产生,进而才是相关金融服务需求的产生。因此,不少公司都把消费金融的场景化作为发展重点。场景化金融,就是将以往复杂的金融需求变得更加自然——将金融需求与各种场景进行融合,实现信息流的场景化、动态化,让风险定价变得更加精确。

消费金融最关键的就是场景生活化,许凌表示。“我们需要金融跟消费场景是结合在一块的。当一个购买行为跟场景紧密结合在一起的时候,这个消费闭环完成会非常快,所以现在我们做的任何一个京东金融消费金融的产品,我们都是在做一件事,即融入场景”,他表示,以旅游白条为例,就是要跟旅游的合作平台嵌在一块,下一步会推出更多的消费信贷的产品,前提就是要做融入场景的消费金融。

由于电商巨头天然具有黏性较强的消费场景,与之相比,互联网金融平台在这方面则比较欠缺。为解决这一问题,目前有些平台的做法是,在平台上设置消费场景,譬如分期付款、销售电子商品,这其实是往传统电商的方向靠拢。此外,也有平台与电商合作乃至并购电商。

除了消费场景外,胡新表示,个人征信则是消费金融发展的另一个关键因素。“在国内征信体系不完善、央行征信系统尚未接入互联网金融行业的背景下,征信无疑制约和影响着平台开展这一业务”。

他表示,通过平台自身沉淀下来的用户交易数据、投资组合、风险偏好,经第三方征信机构采集的电商交易数据、社交数据、银行卡消费数据,以及其他基本资料、公共记录等信息,可以从多维度为用户描绘一个立体化的征信画像,为开展消费金融业务提供坚实基础。

不过,现在也有不少互联网金融平台比如拍拍贷等,通过自身的大数据中心和统计,从既有用户沉淀下来的各类数据中进行分析,形成用户信用评级。再采集平台海量的用户行为和数据,并从不同维度分析和评估这些数据,为决策和审批做依据。

美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO  高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱  丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁

“双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业  三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽  巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真  2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相  散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚  里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真  英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英国一核潜艇与商船相撞 核潜艇被撞坏

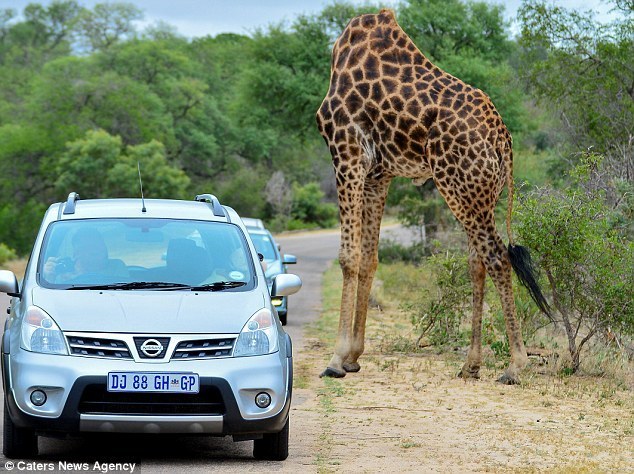

英国一核潜艇与商船相撞 核潜艇被撞坏  我的头呢?动物“神走位”造视觉错觉

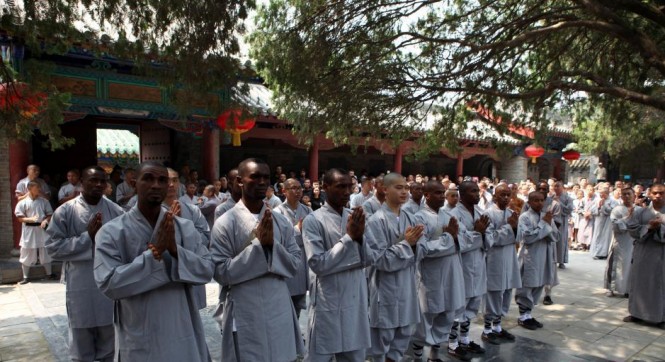

我的头呢?动物“神走位”造视觉错觉  非洲弟子少林寺修行 释永信出席开班仪式

非洲弟子少林寺修行 释永信出席开班仪式

湖北十堰现“绿松石王”重达215公斤 价格过千万

湖北十堰现“绿松石王”重达215公斤 价格过千万  乡村教师街头卖唱 赚钱为学生买教具

乡村教师街头卖唱 赚钱为学生买教具  万万没想到!9岁女孩头竟皮植入4个气球

万万没想到!9岁女孩头竟皮植入4个气球