为规范网络借贷信息中介机构业务活动,促进网络借贷行业健康发展,银监会会同多部门研究起草了《网络借贷信息中介机构业务活动管理暂行办法(征求意见稿)》,开始向社会公开征求意见(中国政府网)。

《征求意见稿》贯彻了负面清单制度原则。没有设置准入门槛,没有资本金要求,是一份在目前环境下已经做到最大努力的征求意见稿,值得充分肯定。

从互联网金融大数据采信、挖掘信用的本质看,P2P企业不是真正的互联网金融,只是民间借贷甚至高利贷简单搬家到网上而已。同时,由于网络的虚拟性等特殊因素,搬到网络上的民间借贷也出现了变异。一对一的民间借贷搬到网络上后,主导网络平台者竟然开始归集资金、吸收公众存款甚至非法集资。使借贷双方脱离,打破了一一对称,俨然成为了银行。正因为如此才出现了卷款跑路现象,如果是纯中介机构的话,哪有资金可卷,又如何跑路呢?这是P2P企业风险频现的关键。

笔者早就撰文警示提醒过,不要把P2P鱼目混珠到互联网金融里,否则必将出现一粒老鼠死坏了一过好烫的结果。不幸被言中了。

不过,也必须看到P2P在资金配置上借助网络的一些优势。P2P不受时空限制,使资金提供方与资金需求方在平台上直接对接,进行投融资活动,拓宽了金融服务的目标群体和范围,有助于为社会大多数阶层和群体提供可得、便利的普惠金融服务,进一步实现了小额投融资活动低成本、高效率、大众化,为大众创业、万众创新打开了大门,对于“稳增长、调结构、促发展、惠民生”具有重要意义。此外,网贷机构与传统金融机构相互补充、相互促进,在完善金融体系,弥补小微企业融资缺口,缓解小微企业融资难、贷款难以及满足民间资本投资需求等方面发挥了积极作用。

纵使P2P存在一些问题和风险,但这种新型融资方式绝不能一棍子打死,而应该本照市场化的东西按照市场规律进行监管的思路对其进行必要的监管。制定出台P2P监管办法是完全必要的。

如果按照这份《征求意见稿》对现有P2P企业的冲击是非常大的。那么,最大的冲击在哪里?在于将P2P定位为金融信息服务中介机构而非信用机构上。试想,截至2015年11月末全国正常运营的网贷机构共2612家,能有几家是纯信息中介机构呢?如果是纯中介机构的话,根据《征求意见稿》第三条之规定:网络借贷信息中介机构不承担借贷违约风险。既不会跑路,也不会出现任何风险问题,就不会出现1000多家问题平台。

《征求意见稿》如果没有大的修改,开始实施后,按照《征求意见稿》规定现有的共2612家平台将在18个月内整改完毕,这18个月将主要是转为彻底的纯信息中介机构,彻底脱离信用中介属性。这才是真正的洗牌,一大部分平台将会被淘汰出局的。这是最大的冲击和挑战。

定位为纯网络借贷信息中介机构是保证平台安全,保证其不在金融上违法违纪违规的治本之策,才能真正让出借人自主决策、自担风险。完全赞同和支持这个定性。这是防范金融风险的根本性措施。

另一个小冲击是《征求意见稿》第二十八条规定:网络借贷信息中介机构应当实行自身资金与出借人和借款人资金的隔离管理,选择符合条件的银行业金融机构作为出借人与借款人的资金存管机构。现有的2612家平台都将要选择存管银行,而目前选择存管银行的不到百分之几。银行的强势以及网贷平台的扣除费用操作等,与银行很难谈判的。而不像目前存管在第三方支付机构中的灵活性、便利性、要价低。这个规定不能怪到银监会头上,而是央行在“作梗”。

央行刚刚下发的《非银行支付机构网络支付业务管理办法》禁止支付机构为金融机构和从事金融业务的其他机构开立支付账户。对此,央行相关负责人表示,《办法》鉴于金融机构和从事网络借贷、股权众筹融资、互联网基金销售、互联网保险、互联网信托和互联网消费金融等机构本身存在金融业务经营风险,同时支付机构的资本实力、内控制度和风险管理体系普遍还不够完善,抵御外部风险冲击的能力较弱,为保障有关各方合法权益,有效隔离跨市场风险,切实守住不发生系统性和区域性风险的底线,《办法》规定支付机构不得为金融机构和从事金融业务的其他机构开立支付账户。

不过,上述解释似乎也不能自圆其说。因为网络借贷已经定性为信息中介机构属性,而不是信用中介,那就不应该是金融机构或金融业务属性的,不应该硬性规定资金只能在银行存管的。

总之,P2P企业真正的冲击到来了!

美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO  高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱  丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁

“双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业  三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽  巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真  2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相  散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚  里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真  英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英国一核潜艇与商船相撞 核潜艇被撞坏

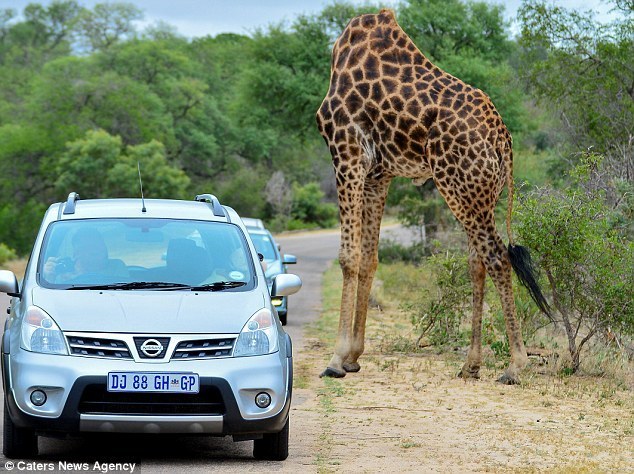

英国一核潜艇与商船相撞 核潜艇被撞坏  我的头呢?动物“神走位”造视觉错觉

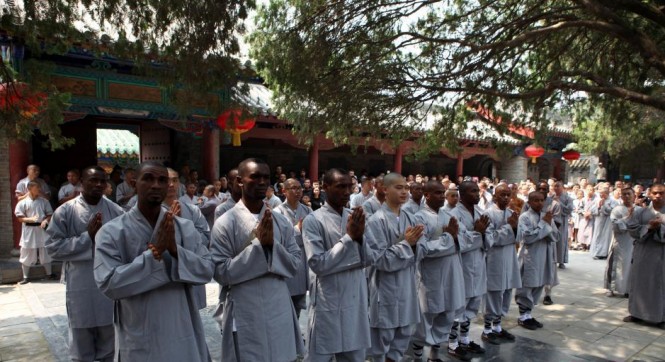

我的头呢?动物“神走位”造视觉错觉  非洲弟子少林寺修行 释永信出席开班仪式

非洲弟子少林寺修行 释永信出席开班仪式

湖北十堰现“绿松石王”重达215公斤 价格过千万

湖北十堰现“绿松石王”重达215公斤 价格过千万  乡村教师街头卖唱 赚钱为学生买教具

乡村教师街头卖唱 赚钱为学生买教具  万万没想到!9岁女孩头竟皮植入4个气球

万万没想到!9岁女孩头竟皮植入4个气球