原标题:信托自营业务发展迅猛 期待“发债”提升杠杆率

【核心提示】

处在信托行业转型升级期的信托行业,主动管理能力持续增强,自有资金的使用更加活跃,表现在自营业务增速迅猛,盈利能力持续增强,充分体现了信托行业的“赚钱”能力。

但信托自营业务并不满足于眼下的红火,更有计划借道证券市场,期待通过“发债”提升杠杆率,促进整个行业的转型。

作为国内信托行业的“最强大脑”,百瑞信托博士后科研工作站出版的《新常态下信托业的转型发展——信托研究与年报分析2015》一书,从行业发展概况、信托业务、自营业务、人力资源、客户服务和创新业务6个方面分析了全行业68家信托公司2014年的经营和发展情况。本文从信托自营业务入手,充分揭示信托行业在转型升级期,自营业务方面活跃的表现。并提出通过“发债”提升信托自营杠杆率,进而促进全行业转型的观点。

更活跃:

自营增速迅猛 净资产首破3000亿

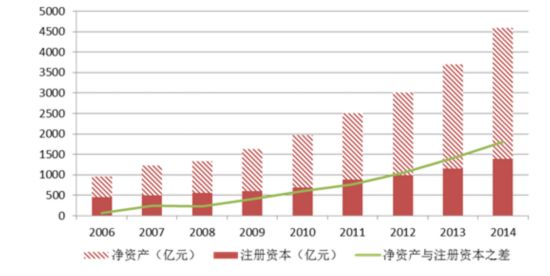

受《信托公司净资本管理办法》的影响,各信托公司进一步加大了增资扩股力度,净资产增长迅速。信托行业注册资本与净资产的增速之间的差距持续收窄,但是二者规模的绝对差额持续增长,其原因在于来自信托内部积累的增速更快。

2010年颁布的《信托公司净资本管理办法》,该办法第一次将信托业务规模与公司的净资本实力直接挂钩,信托公司在业务发展的驱动力下持续增资扩股。同时该办法对信托公司的资本实力与经营规模的相对大小做出了规定,迫于业务发展需要,信托公司需要持续提升净资本实力。

2014年,成为信托行业名副其实的增资扩股年,全行业注册资本增量为近8年之最,增长速度也处于近年高位。根据公开披露年报的68家信托公司数据统计,截至2014年年底全行业注册资本增至1389.05亿元,相比2013年末的1142.65亿元增加246.40亿元,增幅21.56%。2012年至2014年间全行业注册资本已连续三年维持加速增长态势,增速分别为12.44%,16.59%和21.56%。

信托公司的净资产规模亦稳步增长。根据公开披露年报的68家信托公司数据统计,截至2014年末,信托行业净资产规模合计3,197.24亿元,首次突破3000亿大关,相比2013年末的2,548.57亿元增加648.67亿元,增幅为25.45%。

受注册资本近年来持续加速增长的影响,信托行业注册资本增速与净资产增速之间的差距近三年来持续收窄,自2012年到2014年间,两者增速之差分别为12.09%、8.90%和3.89%。但两者规模的绝对差额一直在持续增长。

如图1所示,自2006至2014年间信托行业净资产与注册资本增长趋势显示两者之间差距呈扩大趋势,其主要原因在于:信托业源于外部增资的资本投入虽然在持续增长,而来自于信托公司内部积累的速度更快。在2014年信托行业新增的648.67亿元净资产中,有246.40亿元来自增资扩股,其余源自企业经营业绩贡献,后者占较相对较大。

图1:2006年至2014年信托行业净资产与注册资本增长趋势

更主动:

主动管理能力提升 自营业务盈利能力持续增强

在利率市场化、同业竞争加剧的大资管时代,传统信托业务面临着越来越多的挑战,信托公司通过发挥自营资金的主动管理能力,提升自营业务的盈利能力,可以在一定程度上对冲传统信托业务的下行压力。

2014年,信托自营收入增幅逾三成且占比小幅回升。68家信托公司共实现自营业务收入295.13亿元,相比2013年的225.61亿元增长了69.52亿元,增幅为30.81%,高于2013年自营业务收入增速。

自营业务收入占比较2013年有所提升,终止了多年来的持续下降趋势。2014年全行业自营业务收入占比为30.65%,出现了显著的回升迹象。同时,信托公司自营业务收入的总量也呈现加速增长态势。2014年68家信托公司平均自营业务收入4.34亿元,较2013年的3.31亿元增加1.03亿元,增幅为31.12%。另外,自营收入的平均值较中位数高出1.28亿元,反映了自营业务收入具有较强的集中度,排名靠前的公司取得了较多的自营业务收入。2008年以来信托公司自营业务收入的均值和中位数基本保持了持续增长态势,近年来更是呈现出加速增长趋势,说明信托公司自营业务的盈利能力在持续增强。

而在信托自营业务的收入结构表中,自营的利息收入占比下降,投资收益占比增幅显著。这表明信托公司的主动管理能力也在持续加强。

2014年信托行业自营业务收入结构中,利息收入和股权投资收益仍然是信托公司最为重要的两项自营业务收入来源。其中,利息收入占比20.67%,较2013年减少6.97个百分点。公允价值变动收益和其他投资收益占比较2013年显著提升,其中,2014年全行业公允价值变动收益为15.65亿元,占比较2013年提高了4.10%,其他投资收益为71.69亿元,占比较2013年提高了4.82%。其余各科目的总体占比与2013年基本持平。 而在全行业收益率呈现下降态势的2014年,信托自营业务的收益率较2013年呈现出小幅上涨。2014年,信托行业自营业务收益率平均值为8.94%,比2013年的平均值8.85%小幅上升了0.09个百分点;行业中位数8.53%,较2013年的中位数7.81%上升了0.72个百分点。

主要投向:金融机构

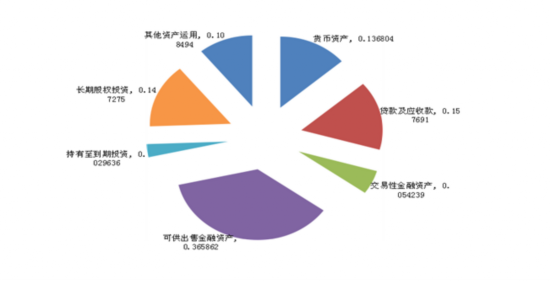

自营资产运用方式主要包括货币资产、贷款及应收款、交易性金融资产、可供出售金融资产、持有至到期投资、长期股权投资、其他资产运用等。

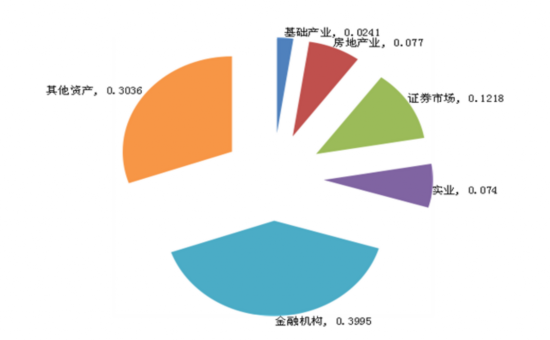

投向分布方面主要包括基础产业、房地产业、证券市场、实业、金融机构、其他资产等。

2014年,信托行业自营资产运用方式中,可供出售金融资产增幅显著,长期股权投资规模下降。数据显示,可供出售金融资产1,254.68亿元,在所有资产运用方式中规模最大,占比36.59%;贷款及应收账款540.78亿元次之,占比15.77%;长期股权投资规模505.06亿元,占比14.73%;第四是货币资产469.15亿元,占比13.68%。

图2:2014年信托行业自营资产运用方式情况

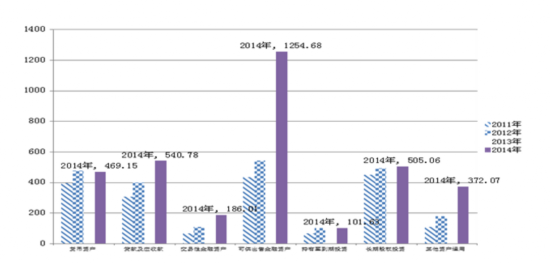

观察2010-2014年5年间信托行业自营资产运用方式情况:占比最大且增长速度最快的是可供出售金融资产,2014年规模首次突破千亿,达到1254.68亿元。此外,货币资产、贷款及应收账款、长期股权投资和其他资产运用的规模相对较大,分别为469.15亿元、540.78亿元、505.06亿元以及372.07亿元,其中货币资产和长期股权投资规模有所下降,其余科目增幅显著。

图3:2011年至2014年信托行业自营资产运用方式趋势图

2014年,自营资产投向中,金融机构占比持续扩大。截至2014年末,信托公司自营资产中投向占比最大的依然是金融机构,绝对金额为1,446.11亿元,占比为39.95%,比2013年略有上升,这也是连续第4年一直稳定在36%之上。如果不考虑其他资产分布,规模占比排在第二的投向是证券市场,规模517.80亿元,较2013年的365.54亿元有所增长,占比12.18%,权重有所下降。房地产业的占比近年来比较稳定,始终维持在7%到8%之间。实业和基础产业领域占比较小,近年来两者权重之和维持在10%左右。

图4:2014年信托行业自营资产投向分布情况表

更赚钱:

长期股权投资中投资券商更赚钱

从2008年至2014年信托行业自营长期股权投资分布及其收益情况所呈现的趋势看,信托公司参股金融机构的投资收益在2014年增幅显著。其中,2014年证券公司贡献的投资收益增幅最为显著,从2013年的8.79亿元增至2014年的21.03亿元。此外,基金公司、投资创投公司及期货公司的收益也较2013年有显著提升。

相比于投资券商,信托公司在对银行的投资方面,表现出选择性。2014年,信托投资银行的收益为22.77亿元,较2013年的20.24亿元有小幅提升,收益总额在各类金融机构中仍然位居第一。但参股银行的家数由2013年的41家下降为28家,参与股权投资的信托公司数量也从23家减少为15家,可见信托公司正在对银行股权进行系统权衡和区分对待,放弃部分质量较差的银行资产,继续持有或增持质量好的银行资产。

未来还能做什么?

发债提升杠杆率 促行业转型

百瑞信托博士后科研工作站研究分析认为:信托公司未来有望通过“发债”提升杠杆率,促进行业转型。

《信托公司管理办法》中明确规定:信托公司不得开展除同业拆入以外的其他负债业务。因此信托公司的自营杠杆率多年来一直处在较低水平。

随着2015年4月《信托公司条例(征求意见稿)》(以下简称《条例》)的下发,信托行业看到了“发债”融资的曙光。《条例》中将信托公司分为创新类、发展类和成长类,并规定创新类公司可以发行金融债券、次级债券。这一规定拓宽了信托公司的融资渠道,改善了信托公司的经营模式,可以进一步提升信托公司自营业务的盈利能力。

保守估计,假设只有行业净资产排名前十的公司被定为创新类,那么当前创新类公司的净资产规模为1,200亿元左右,假设按照50%净资产的发债上限测算,全行业可发行债券600亿元,约占目前行业净资产的20%,以目前全行业的自营业务收入水平测算,大约可以为全行业带来60亿元的毛利,扣除掉发行债券的费用和利息成本,估计可以使行业自营业务收入至少提升10个百分点。

事实上,发债融资带来的“利好”远不止提升自营业务收入这么简单。

百瑞信托博士后科研工作站研究员王力航博士介绍,证券行业发行债券已经取得可资借鉴的经验。2004年,证监会颁布的《证券公司短期融资管理办法》,允许证券公司以短期融资为目的,在银行间债券市场发行短融券,期限不超过91天。除此之外,证券公司还可在交易所发行证券公司债,此类债券的期限一般较长,与短融券形成互补。2014年证券公司发债规模出现了爆发式增长,全年发行债券突破5,000亿元,为证券行业创新业务发展做出了历史性贡献。2014年10月,证券会发布了《证券公司短期公司债券试点办法》,这意味着证券公司获准在机构间私募产品报价与服务系统发行短期公司债,证券公司的融资渠道进一步拓宽。

从证券行业发行债券的成功经验可以看出,有效利用资本市场的便利环境,通过发债进行融资,聚拢资金资源,发挥杠杆优势,对于一个行业的发展、壮大、开拓、创新均具有十分重要的意义。信托公司可以通过融资加大杠杆进行战略投资或并购,拓展蓝海业务领域,促进行业更好更快转型。