原标题:业务结构持续优化 68家信托公司投资偏好首次披露

【核心提示】

2014年是信托公司监管和发展转型并重的一年。在经济下行和竞争加剧的双重挑战下,信托业结束了2008年以来的高速发展期,进入到全面布局转型发展和行业监管重塑 “元年”。在这一过程中,68家信托公司结合自身优势,积极发展特色业务,各自的业务特征日趋鲜明。

作为国内信托行业的“最强大脑”,百瑞信托博士后科研工作站出版的《新常态下信托业的转型发展——信托研究与年报分析2015》一书,从行业发展概况、信托业务、自营业务、人力资源、客户服务和创新业务6个方面分析了全行业68家信托公司的经营和发展情况。本文将从信托业务入手,揭示信托的战略转型,并披露68家信托公司各自的业务特征,以供金融从业者以及投资人参阅。

行业分化加剧 集中度提高

根据68家信托公司2014年年报数据,2014年, 68家信托公司平均资产规模达到2060亿元,较2013年增加了456亿元。行业中43家公司信托资产规模超千亿,较2013年增加3家。

在弱周期经济态势下,信托行业分化加剧。管理规模看,68家信托公司中,信托资产规模超过2,000亿元的比2013年增加6家达25家。集中度方面,2014年信托资产规模排名前10的信托公司管理的信托资产规模从2013年的4.03万亿元增长至5.66万亿元,占全行业信托资产规模总额的比率有所提升,集中度从2013年的36.95%提升至40.34%。

业务结构朝着信托功能本源化发展

按照信托资产功能,信托可以分为融资类、投资类、事务管理类三种。2014年是传统信托业务结构调整的重要时期,信托公司业务结构正朝着信托功能本源化的方向发展。业务结构打破融资类信托占据半壁江山的格局,开始呈现“三分天下”格局。

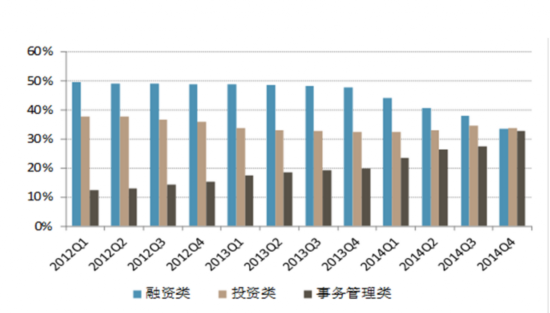

图片说明:2011~2014信托功能结构变化趋势

2014年,融资类信托占比继续下降。融资类信托业务是指,以资金需求方的融资需求为驱动因素和业务起点,信托目的以寻求信托资金的固定回报为主,信托资产主要运用于信托设立前已事前指定的特定目的。融资类信托业务最大限度的发挥了信托公司投资范围灵活的优势,是信托公司最主要的业务收入来源。截至2014年末,融资类信托业务规模4.70万亿元,相比上一年下降9.71%;占比为33.65%,与2013的49.15%相比下降15.50个百分点。

投资类信托占比稳步提升。投资类信托业务是指,以信托资产提供方的资产管理需求为驱动因素和业务起点,以实现信托财产的保值增值为主要目的,信托公司作为受托人主要发挥资产管理人的功能,对信托财产进行投资运用的信托业务,如私募股权投资信托、证券投资信托等。2014年,投资类信托业务规模4.71万亿元,相比上一年增长32.76%;占比为33.70%,与2013的32.54%相比增长1.17个百分点。

事物管理类信托实现跨越式增长。事物管理类信托主要是指委托人交付资金或财产给信托公司,指令信托公司完成信托目的,从事事务管理的信托业务。与融资类信托业务相比,事物管理类信托更能发挥信托制度优势且顺应市场需求。这类信托业务由委托人驱动,信托公司一般不对信托财产进行主动管理,包括家族信托等。2014年,事务管理类信托业务规模4.56万亿元,相比上一年增长112.43%;占比为32.65%,与2013的19.70%相比增长12.95个百分点。

百瑞信托博士后科研工作站分析认为,投资类和事务管理类信托业务能够较好地体现信托公司的资产管理能力和信托制度的本源优势,随着业务占比的稳步提升,上述两类业务将有望成为未来推动信托行业发展的核心力量。

信托业务结构的上述变化不仅反映了信托业开始主动适应中国金融体系的新变化,更是信托公司主动谋求转型的结果。面对大资管时代经营环境发生的重大变化,信托公司已呈现出较为清晰的差异化经营思路,就业内实践情况来看,大致可分为两大方向,即私募投行和财富管理。

主动管理能力提升 转型效应明显

按照来源划分,信托资产可分为集合资金信托、单一资金信托和财产权信托。根据2014年年报数据,目前单一资金信托在信托资产中占比最重,为62.68%,虽然占比较以往年度有所下降,但仍是信托资产规模的主要构成部分。同期,集合资金信托规模占比小幅提升,从24.90%增至30.77%。此外,财产权信托规模比例从5.49%增长至6.55%。

整体看,以个人投资者为主导的集合类信托资产占比继续上升,而以机构客户主导的单一类信托资产占比则持续下滑,表明信托业为适应市场变化而加快了主动管理能力建设的步伐,转型效应逐步显现。

2014年信托行业整体收益小幅下降,但集合类信托收益创新高。2014年,行业已清算信托项目加权年化收益率为7.34%,较2013年有所下降。分种类看,近三年已清算集合类信托加权年化收益率逐年上升,2014年为9.31%;已清算单一类信托加权年化收益率波动下降,2014年为6.78%;已清算财产管理类信托的加权年化收益率波动上升,2014年为6.95%。已清算集合类产品收益率最高。

整体而言,“泛资管时代”的开启,使得其他金融产品对信托产品的替代性越来越强,提高主动管理能力,是保障客户财富可持续增长和提升信托公司核心竞争力的关键,同时也是其资产管理专业能力的集中体现。

发展特色业务 68家信托公司业务风格鲜明

经过多年的快速发展,信托业务产生了翻天覆地的变化,监管政策日趋严格细化,信托产品和业务模式等金融创新层出不穷。各家信托公司在一次次转型中摸索、前进,根据自身的经营实际和管理能力逐渐形成了自身的发展模式,业务风格逐渐显现。

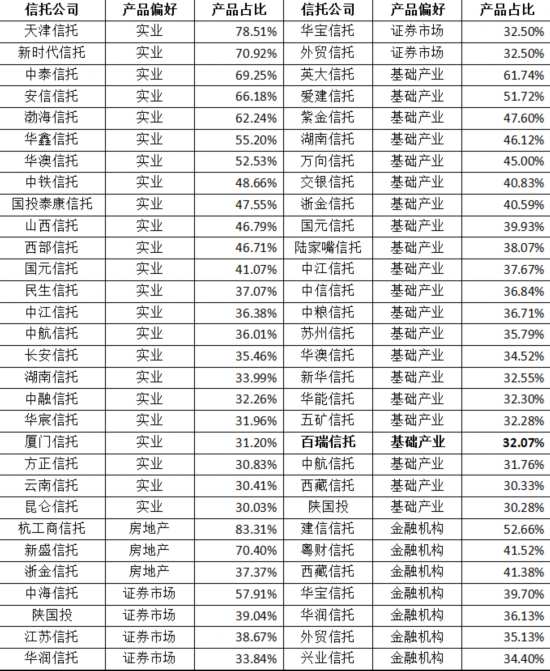

百瑞信托博士后科研工作站对68家信托公司过去三年的信托类产品进行了梳理,以公司各资金投向产品占比(公司某类产品发行规模/信托资产规模)为指标,进行公司业务风格的分析。通过比较信托公司内部各资金投向的产品占比,以占比最高的产品品类为公司的绝对偏好品类。如果该绝对偏好品类的产品规模占公司产品总规模的比例超过 30%,则公司在产品品类方面存在绝对偏好;否则,公司偏好分散投资。以此呈现各家信托公司的业务风格偏好和业务重点。所得结论如下表所示:

信托公司产品偏好列表

统计数据显示,大部分公司都采取了将资源向特定业务领域倾斜的业务策略,并因此呈现出各具特色的业务风格。

以百瑞信托为例,数据显示,其基础产业类产品占比达到32.07%,其业务风格偏好和业务重点为基础产业。

从最早提出“我的城市我建设”,通过债权融资起步,发起中西部规模最大的基础设施信托计划,支持包括郑州火车站西广场、地铁一号线等重要基础设施项目建设,到开启股权融资模式,发挥金融杠杆作用,为郑州东区的建设撬动上百亿元资金,再到现阶段,作为基础设施信托产业基金化转型模式的提出者和践行者,发起设立兰州新区城市投资发展基金(300亿元)、中原航空港产业投资基金(300亿元)、赣南苏区振兴发展产业投资基金(300亿元)等大体量的总规模近千亿元的产业投资基金, 百瑞信托的基础设施信托业务一直在不断升级,并始终保持了其作为公司核心业务的地位。

在此过程中,以大体量基金稳规模,以业务创新布局未来,加强风险管理稳中求进,朝着“综合金融解决方案提供商”的战略目标积极转型的“百瑞信托模式”,正逐渐成为信托行业转型升级期可资借鉴的样本之一。