原标题:泛资管时代 我们为什么选择信托?

【题记】

开启正文之前,我们还是先风花雪月一下。

最近金融市场的峰回路转,有些像谈恋爱:

投资者回归理性,选择固定收益类的产品作为主要投资方式。这样的情景从百瑞信托8月初一款固定收益类产品供不应求,需要摇号中签才可窥豹一斑。最近一个月,整个资本市场固定收益类产品资产规模增幅更是达到11.87%。

疯牛来了,人人皆股神,就如同姑娘和土豪谈恋爱。然而,疯牛龙卷风一样走了,所谓的海誓山盟转眼间就成了过眼烟云。不能不让人感慨,论及婚嫁,还是承诺必达的稳健踏实的汉子可靠。

泛资产管理时代的全面开启,信托资产、银行理财、券商资管、基金公司、基金子公司、保险资管、期货资管、私募基金……政策放开之下,春意盎然的金融市场,当真是“乱花渐入迷人眼”。过尽千帆,终于发现,“得人之信,受人之托,履人之嘱,代人理财”的信托,在谋求转型发展之时仍不忘初心,正是那个可以托付终身“承诺必达”的汉子。

【正文】

“转型创新”与“监管重塑”是2014年信托行业发展的集中体现。2015年,是信托行业转型发展的关键一年。从百瑞信托博士后科研工作站的诸位博士联袂呈现的《新常态下信托业的转型发展——信托研究与年报分析2015》一书中,你可以全面了解信托行业,也将见证了信托行业的成长和发展。

信托君,内忧外患了吗?

——机遇与挑战并存!

“资产管理新政”以来,商业银行、保险公司、基金公司等诸多机构资管计划的推出,全面开启了“泛资产管理时代”,资产管理和财富管理日益成为各类金融机构的主要市场领域。以券商资管为例,随着《证券公司客户资产管理业务管理办法》的实施,券商资管业务“疯长”,资管规模从2012年1.89万亿飞速增长至2014年末的7.95万亿,3年间增长超过4倍。

就在信托牌照优势渐失,券商、基金、银行、保险不断抢食资管市场份额的同时,另一个支撑信托迅猛发展的重要因素——利率管制带来的政策红利也正在消融。2013年7月20日,央行决定全面放开金融机构贷款利率管制。其中被认为对市场影响最大的措施为:取消金融机构贷款利率0.7倍的下限,由金融机构根据市场原则自主确定贷款利率水平。在利率市场化的发展过程中,信托公司赖以存在的竞争优势将进一步收窄。

可以看到,在政策红利不断消融的大背景下,信托公司面临的不仅是行业内的竞争,还面临来自行业以外金融机构的强大竞争。

信托行业,真的内忧外患了吗?

在《新常态下信托业的转型发展——信托研究与年报分析2015》的书中,我们找到了答案。百瑞信托博士后科研工作站分析认为,对信托行业来说,机遇与挑战并存。

2014年,随着我国经济逐步进入新常态,传统产业相对饱和,但新技术、新产品、新业态的投资机会开始大量涌现。

第一,在传统产业的整合和升级过程中涌现出许多并购和重组的业务机会,为信托行业提供了展业机遇。

第二,资本市场的繁荣为信托业提供了新的支点。

第三,居民财富的日益积累为资产管理市场的发展提供了有力支撑。信托作为资产管理市场的重要组成部分,将大有作为。

不可否认,信托行业同时也面临不小的挑战。

第一,整体经济下行导致信托公司的传统业务领域风险增大并且业务拓展受阻。

第二,信托行业进入转型升级期,监管部门出台了一系列政策文件规范信托行业的发展。这些文件有利好消息,但也有些政策对信托公司业务开展产生了一定不利影响。例如, “43号文”出台后,信托行业需要重新厘清信政业务思路,重构业务体系。信托行业保障基金的出台对通道类业务提出了新的挑战。随着利率市场化进程的逐步推进,信托优质项目更加难觅。

第三,行业竞争加剧对信托公司的经营管理也提出了更高的要求。

2014年,“信托君”都做了什么?

——转型初见成效,创新开辟业务新蓝海。

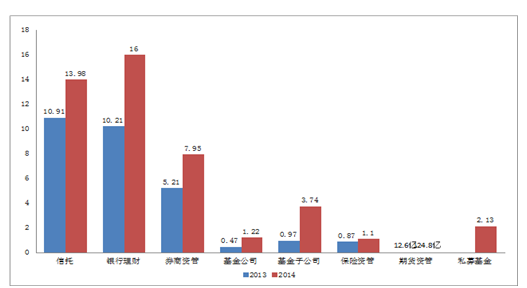

2014年,转型升级成为行业共识。2014年末,信托资产管理规模创历史新高,达到13.98万亿,仅次于银行,稳居金融6大子行业第二位,增速为28%。

与此同时,在信托资产来源方面,体现信托主动管理能力的集合类信托和财产管理类信托的占比持续上升,信托公司的主动管理逐步增强。

而在信托功能方面,2014年,投资类、融资类和事务管理类信托开始三分天下,融资类信托占据半壁江山的局面彻底扭转,信托行业的转型已经初见成效。

从行业内各家公司披露的年报来看,都提到经营环境变化背景下的创新与转型,也体现了信托公司提升主动管理水平,实现专业化和差异化发展的新定位。

第一,传统业务基金化创新。传统业务的升级和优化也是信托公司的创新成果之一,并且呈现出向基金化转变的趋势。例如,许多信托公司创新政信合作模式,探索产业基金或城市发展基金模式,推动了基金型信托产品的发展。例如,在2013年设立兰州新区城市发展投资基金的基础上,2014年,百瑞信托成功发起设立了规模达300亿元的中原航空港产业投资基金。除此之外,在信托资金的使用上,从债权融资向股权投资倾斜,从名股实债向真正的股权投资转变,也成为信托传统业务转型升级的重要表现。

第二,证券投资类信托掀起高潮。2014年证券投资类信托实现较大规模增长,多家信托公司积极向资本市场靠拢,推出包括“新三板”信托产品在内的多种创新型证券投资信托产品。同时,信托公司不再满足于开展资本市场的通道业务,开始培养自己的证券投资业务团队,为提升主动管理能力创造条件。

第三,家族信托取得实质性进展。家族信托被公认为信托业务的新蓝海。2013年被称为家族信托元年,家族信托开始进入公众的视野。从2014年年报来看,家族信托已经取得较大的进展。多家信托公司的年报中均提到公司推出了家族信托产品或布局家族信托业务。

第四,公益信托受到关注日趋增多。公益信托是符合信托本源的业务类型,也是监管鼓励的信托转型方向。以百瑞信托为例,2013年,其推出“百瑞仁爱天使基金1号集合资金信托计划”,探索将信托投资收益用于脑瘫儿童捐助事业的创新型类公益信托模式,目前已募集超过1400万元爱心善款。

第五,创新同业合作模式。从2014年年报来看,多家信托公司都提到深化了与券商、基金、保险、银行以及其他机构的合作。

第六,搭建信托产品流通平台,化解流动性不足。信托产品流动性不足一直是制约行业发展的主要因素。可以预见,在金融市场变革和信托行业转型升级过程中,打造信托产品的可流通二级市场,增强信托产品的流动性,促使部分信托公司非标产品向标准化产品转型会将成为行业发展的必然趋势。长远来看,信托产品逐渐区分为固定收益类和权益类可能更符合市场需求,也有利于刚性兑付压力的化解。

第七,积极布局境外业务。随着信托高净值客户全球资产配置需求的增加以及资本市场的逐步开放,部分信托公司也开始积极布局境外市场,其中利用自贸区的政策优势拓展离岸信托业务就是一个重要的方向。

“信托君”长什么样子?

——和其他资产管理机构比较就知道了。

看家底!数据显示,截至2014年末,资产管理行业规模已经超过50万亿元,其中,信托行业管理资产规模13.98亿元,占比超过1/4。

2013-2014年不同行业资产管理规模对比图(万亿元)

看风险!根据信托业协会发布的数据,截至2014年末,信托行业有369个项目存在风险隐患,涉及金融占管理信托资产规模的0.56%。根据银监会公布的数据,我国银行业金融机构同期不良贷款率1.64%,商业银行不良贷款率1.29%。通过对比可以发现,总体来看,信托行业存在风险隐患项目占比低于银行业不良率水平,信托行业整体风险可控,发生系统性风险概率还是比较低的。

对于已经发生的风险项目,信托君也采取了非常负责任的态度予以解决。银监会非银部发布的《2014年信托行业监管工作报告》显示,2014年全行业共化解了包括诚至金开1号、超日太阳等多笔重点项目在内的142笔风险项目,涉及金额374亿元。

对于风险的处置方式,信托行业也呈现出多元化和市场化特征。第一,提前终止信托计划,以避免造成、扩大损失或增加处置风险的难度。第二,延长信托计划期限,以时间换空间。第三,发行新的信托计划或转让信托受益权,进行风险转移和剥离。第四,信托公司以自有资金垫付到信托本息,对项目风险进行内部消化。第五,以信托财产为限向委托人分配收益,同时要求融资方承担违约责任。事实上,很多信托公司在实际的项目风险处置中,往往会综合运用以上各种方式,这样更加有利于事情的尽快解决。

看综合素质,也会发现信托具有不少优势。

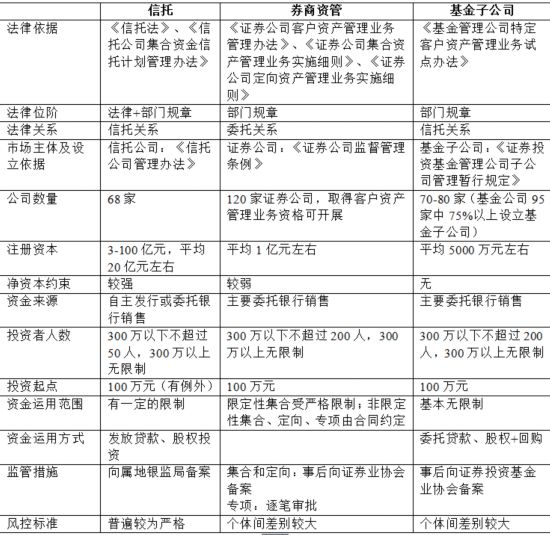

表1:信托、券商资管、基金子公司资产管理业务对比

表1对信托与券商资产、基金子公司开展的业务进行了对比,可以看出,券商资管、基金子公司与信托的部分业务具有非常强的同质性。由于券商资管与基金子公司面临的监管环境较为宽松,这两年的发展异常迅速,规模大幅度增长。但是,弱监管下的高速生长必然也会留下一些风险隐患,特别是在整体经济环境下行的大背景下。从另一个侧面来看,激烈的市场竞争和刚性兑付的阶段性存在也是促使信托业加快转型步伐的动力。正是信托行业逐渐放弃了对贷款类融资类业务的依赖,2014年底才实现了三分天下的行业局面。

【尾声】

情难自禁,把这篇稿子写成了一封情书。作为文章结尾,特赋诗一首,以呼应风月开篇。

你理解,或者不理解信托,

信托就在那里,

不舍不弃。

走近信托,

让他帮你管理财富,

会有一个确定的结果等着你,

那就是

智造安全,

悦享财富。